Для успешной торговли на финансовых рынках необходимо обладать глубоким пониманием механизмов и закономерностей, которые определяют поведение ценовых графиков. Одним из важных инструментов, позволяющих предсказывать развитие рынка, является анализ дивергенции.

Вероятно, каждый трейдер хотя бы раз сталкивался с понятием "дивергенция", которая является ключевым элементом технического анализа. Однако, мало кто полностью понимает суть и принципы ее работы. Таким образом, цель данной статьи заключается в раскрытии основ дивергенции в трейдинге и ее применения в формировании качественных сигналов для принятия решений на рынке.

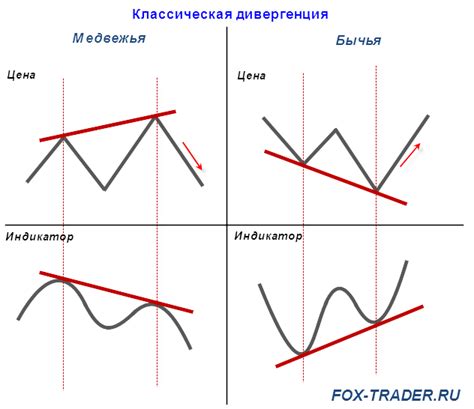

Дивергенция – это особый феномен, возникающий на ценовых графиках при расхождении движения цены и технического индикатора. Она позволяет задуматься о том, что изменение динамики цены может нести в себе скрытые сигналы о возможных изменениях тренда на рынке. Иными словами, дивергенция дает нам возможность отличить те моменты, когда цена может перестать двигаться в текущем направлении и показать смену тренда.

Что такое разнообразие в торговле и как это работает?

Разнообразие основано на идее, что изменения в цене актива могут отличаться от изменений в других показателях, таких как объемы или индикаторы. При анализе рынка трейдер ищет различия между ценовыми графиками и другими факторами, которые могут указывать на будущие изменения тренда или обратное движение.

Разнообразие может быть положительным или отрицательным. Положительное разнообразие возникает, когда цена актива растет, а связанный с ним индикатор или объемы показывают, что тренд может ослабиться или измениться. Например, цена акции может достигать новых высот, но объемы торгов могут сокращаться, что может указывать на возможное изменение тренда.

С другой стороны, отрицательное разнообразие возникает, когда цена актива падает, но показатели или объемы показывают, что снижение скоро может закончиться и начаться новый рост. Например, цена актива может продолжать снижаться, но индикаторы показывают, что снижение теряет моментум, и скоро может произойти обратное движение.

Использование разнообразия в трейдинге позволяет трейдерам выявить перекупленность или перепроданность активов и принять решение об открытии или закрытии сделок. Однако, для определения разнообразия требуется тщательный анализ различных показателей и индикаторов, а также чувство рынка и опыт. Важно помнить, что разнообразие является всего лишь инструментом, и его использование требует осознанности и осторожности, чтобы успешно применять его в трейдинге.

Основные правила применения дивергенции для прогнозирования рынка

В данном разделе мы рассмотрим несколько ключевых принципов, которые помогут вам использовать дивергенцию для прогнозирования рынка. Благодаря этому инструменту, вы сможете выявлять скрытые сигналы, которые могут указывать на потенциальные изменения в тренде цен.

Первое правило – внимательное наблюдение. Дивергенция может проявляться в различных формах, как на графиках цены, так и на индикаторах. Она может быть скрытой или явной, именно поэтому критически важно уметь обнаруживать эти отличия.

Второе правило – анализ контекста. Для определения значимости дивергенции необходимо учитывать общую ситуацию на рынке, включая текущий тренд, объемы торгов и другие факторы. Именно контекст позволяет оценивать, насколько дивергенция может быть достоверным сигналом для прогнозирования.

Третье правило – подтверждение сигнала. Один лишь факт наличия дивергенции не всегда достаточен для принятия решения. Часто рекомендуется использовать другие индикаторы или методы анализа для подтверждения полученного сигнала. Это поможет увеличить достоверность результатов и снизить вероятность ложных сигналов.

Наконец, четвертое правило – управление рисками. Как и в любой торговле, использование дивергенции требует рационального подхода к управлению рисками. Необходимо устанавливать стоп-лоссы и профит-тейки на основе достоверной аналитики и расчета ожидаемого дохода.

Соблюдение этих принципов поможет вам эффективно использовать дивергенцию в трейдинге и повысит шансы на успешный прогноз рынка.

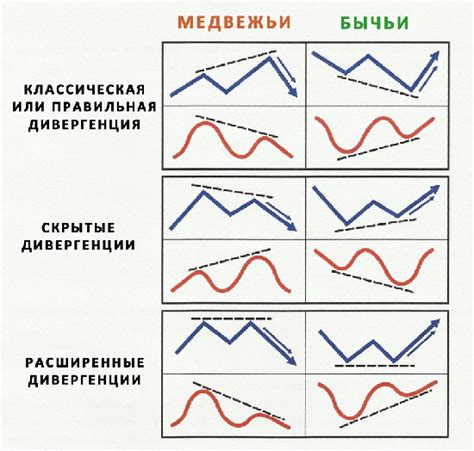

Три варианта дивергенции: стандартная, скрытая и расширенная

| Тип дивергенции | Описание |

|---|---|

| Классическая дивергенция | Это самый часто встречающийся тип дивергенции, который основывается на расхождении между ценовым графиком и индикатором. Классическая дивергенция может указывать на изменение силы тренда и предсказывать возможные развороты цены. |

| Скрытая дивергенция | Скрытая дивергенция возникает во время коррекции в основном тренде. Она указывает на продолжение тренда в направлении основного движения, несмотря на снижение или повышение цены. Этот тип дивергенции позволяет трейдеру определить момент для входа в рынок с минимальными рисками. |

| Расширенная дивергенция | Расширенная дивергенция является усложненной формой классической дивергенции, которая учитывает не только ценовой график и индикатор, но и другие факторы, такие как объемы и волатильность. Она позволяет трейдеру получить более точные сигналы о состоянии рынка и принять более обоснованные решения при торговле. |

Таким образом, понимание различных типов дивергенции является важным навыком для трейдера. Каждый из них имеет свои особенности и использование в конкретных ситуациях может помочь трейдеру принять правильное решение о входе или выходе из рынка.

Как выявить различия на графике и как использовать показатели?

Одним из ключевых индикаторов, используемых для выявления различий, является индикатор относительной силы (RSI). RSI измеряет скорость и изменение ценового движения, позволяя трейдерам определить перекупленность или перепроданность актива. Когда RSI перемещается в противоположном направлении от цены актива, это может указывать на наличие различий.

Другим полезным индикатором является стохастический осциллятор. Он использует формулу, основанную на сравнении текущей цены закрытия с предыдущими периодами, чтобы определить, находится ли актив в перекупленной или перепроданной зоне. Когда стохастический осциллятор показывает различия с ценой актива, это сигнализирует о возможном изменении тренда.

| Индикатор | Описание |

|---|---|

| Индикатор относительной силы (RSI) | Измеряет скорость и изменение ценового движения для определения перекупленности или перепроданности актива. |

| Стохастический осциллятор | Основывается на сравнении текущей цены закрытия с предыдущими периодами, чтобы определить положение актива в перекупленной или перепроданной зоне. |

Помимо этих индикаторов, существует также множество других, таких как скользящая средняя, MACD и другие, которые могут помочь в выявлении различий на графиках. Кроме того, трейдеры могут использовать различные комбинации индикаторов для более точного определения различий и принятия решений.

Преимущества и ограничения использования дивергенции в трейдинге

Преимущества использования дивергенции:

- Раннее предупреждение о возможных разворотах ценового тренда. Дивергенция может указывать на потенциальные точки разворота цены актива на рынке, что позволяет трейдеру принимать соответствующие торговые решения заранее.

- Подтверждение сигналов других индикаторов. Дивергенция может служить дополнительным подтверждением сигналов других технических индикаторов, увеличивая вероятность успешной торговой операции.

- Снижение риска и повышение потенциальной прибыльности. Анализ дивергенции позволяет определить моменты, когда цена актива можно купить или продать с наиболее выгодным соотношением риска и прибыли.

Ограничения использования дивергенции:

- Ложные сигналы. Несмотря на то, что дивергенция может указывать на возможные развороты ценового тренда, она не всегда является достоверным индикатором. В некоторых случаях, дивергенция может оказаться ложным сигналом, что может привести к неудачной торговой операции.

- Субъективность интерпретации. Анализ дивергенции требует определенного уровня опыта и навыков. Интерпретация дивергенции может быть субъективной и различаться у разных трейдеров, что может привести к разным результатам.

- Зависимость от рыночной ситуации. Эффективность использования дивергенции может зависеть от конкретной рыночной ситуации и условий торговли. В определенных условиях дивергенция может не давать достаточно надежных сигналов.

В целом, использование дивергенции в трейдинге может быть полезным инструментом для анализа рынка и принятия торговых решений. Однако, необходимо помнить о преимуществах и ограничениях этого метода, чтобы использовать его эффективно и с учетом особенностей каждой конкретной ситуации на рынке.

Какие рыночные сигналы можно выявить с помощью разнообразия в трейдинге?

Определение и понимание разнообразия в трейдинге позволяет трейдерам обнаруживать сильные сигналы, указывающие на возможные изменения рыночной динамики. При использовании техники разнообразия трейдеры могут заметить аномалии и несоответствия между ценовым движением активов и индикаторами, что помогает им принимать обоснованные торговые решения.

Одним из основных сигналов, которые трейдеры могут обнаружить с помощью разнообразия, является обратная дивергенция. Она возникает, когда цена актива продолжает расти, но осцилляторы, такие как стохастик или MACD, показывают снижающиеся значения. Этот сигнал может указывать на возможное завершение восходящего ценового тренда и предупреждать о возможных разворотах.

Кроме того, с помощью разнообразия можно выявить скрытую дивергенцию. Она возникает, когда цена актива продолжает падать, но осцилляторы показывают возрастающие значения. Такой сигнал может указывать на возможное завершение нисходящего ценового тренда и предупреждать о возможных разворотах.

Другой рыночный сигнал, который можно обнаружить с помощью разнообразия, - это сигналы о перекупленности и перепроданности активов. В периодах перекупленности цена актива возможно слишком сильно выросла и ожидается ее коррекция, в то время как в периодах перепроданности цена актива, наоборот, слишком сильно упала и ожидается ее возможное восстановление.

Важно отметить, что эти рыночные сигналы, полученные с помощью разнообразия в трейдинге, не являются абсолютными гарантиями успеха. Их интерпретация и дальнейший анализ должны обязательно сочетаться с другими инструментами и методами трейдинга для принятия обоснованных торговых решений.

Примеры удачного использования разносторонности на живых графиках

В этом разделе мы рассмотрим реальные примеры применения метода разносторонности в трейдинге и их положительные результаты на графиках. Эти примеры позволят нам лучше понять и оценить эффективность данного инструмента в различных ситуациях на рынке.

| Пример | Таймфрейм | Актив | Тип разносторонности | Результат |

|---|---|---|---|---|

| Пример 1 | Ежедневный | Фондовый индекс S&P 500 | Скрытая разносторонность восходящего тренда | Успешное предсказание разворота тренда и прибыльная сделка |

| Пример 2 | Часовой | Валютная пара EUR/USD | Классическая нисходящая разносторонность | Точное выявление перекупленности и снижение цены после сигнала |

| Пример 3 | 15-минутный | Акции компании Tesla | Булл-дивергенция на индикаторе MACD | Трендовое развитие и крупные доходы при покупке акций |

Эти примеры отображают различные типы дивергенции, возникающие на разных временных интервалах и с различными финансовыми активами. Они подтверждают, что применение метода разносторонности может дать трейдеру значительное преимущество в прогнозировании ценовых изменений и принятии решений на рынке. Наблюдение за дивергенцией на графиках может помочь выявить перекупленность или перепроданность рынка, сигнализировать о возможных поворотах тренда или о продолжении текущего движения.

Успешное применение разносторонности требует навыков и опыта в анализе графиков, а также правильной интерпретации сигналов дивергенции. Необходимо помнить о важности использования других инструментов и подтверждающих сигналов для принятия трейдовых решений. Наблюдение и изучение реальных примеров помогут трейдеру лучше понять особенности и сложности применения данного метода в конкретных ситуациях на рынке.

Рекомендации и стратегии для успешной торговли с применением концепции дивергенции

Этот раздел предлагает обсудить важные рекомендации и стратегии, которые помогут трейдерам эффективно использовать концепцию дивергенции в своей торговой деятельности. Взглянув на различные примеры и подходы, можно получить полезные идеи о том, как использовать дивергенцию для принятия рациональных решений на рынке.

1. Анализ контекста и учет основных тенденций - перед тем, как принимать решение о входе на рынок на основе сигналов дивергенции, необходимо учитывать общую картину движения цены и выявлять основные тенденции. Это поможет более точно интерпретировать сигналы и избежать ложных трейдов.

2. Использование дополнительных индикаторов - параллельное применение других технических индикаторов, таких как скользящие средние или стохастик, может подтвердить сигналы дивергенции и улучшить точность прогнозирования движения цены.

3. Установка стратегии управления рисками - важно иметь четкую стратегию управления рисками при торговле с использованием дивергенции. Заранее определите уровни стоп-лосс и возможные уровни прибыли, чтобы минимизировать потенциальные убытки и защитить свои прибыльные позиции.

4. Тестирование и анализ результатов - перед применением стратегии торговли на реальные деньги рекомендуется провести обратное тестирование и анализ исторических данных, чтобы оценить производительность и надежность выбранной стратегии.

| Рекомендации и стратегии |

|---|

| Анализ контекста и учет основных тенденций |

| Использование дополнительных индикаторов |

| Установка стратегии управления рисками |

| Тестирование и анализ результатов |

Избегаем ошибок: эффективное использование дивергенции

Для того чтобы максимизировать эффективность использования дивергенции и избежать ложных сигналов, необходимо уделить особое внимание нескольким аспектам:

| 1. | Анализ тренда |

| 2. | Подтверждение сигналов с использованием других инструментов |

| 3. | Установление четких критериев для входа и выхода из позиции |

| 4. | Разработка стратегии управления рисками |

Анализ тренда является важным компонентом успешной торговли на основе дивергенции. Необходимо определить, в каком направлении движется рынок, чтобы использовать дивергенцию в соответствии с основным трендом.

Кроме того, для подтверждения сигналов дивергенции рекомендуется применять другие инструменты анализа, такие как скользящие средние или объемы торговли. Это позволит уменьшить количество ложных сигналов и повысить точность прогнозирования будущего движения цен.

Установление четких критериев для входа и выхода из позиции также является важной составляющей успешного использования дивергенции. Это помогает избежать частых изменений стратегии и повышает дисциплину трейдера.

Наконец, разработка стратегии управления рисками позволяет контролировать возможные потери и защищать прибыль. Это важно для любой стратегии трейдинга, включая использование дивергенции.

Итак, чтобы избежать ложных сигналов и повысить эффективность использования дивергенции, необходимо учитывать анализ тренда, подтверждение сигналов, установление четких критериев и разработку стратегии управления рисками. Только так можно достичь успешных результатов в трейдинге на основе дивергенции.

Вопрос-ответ

Какие основные принципы лежат в основе дивергенции в трейдинге?

Принципы дивергенции в трейдинге основаны на сравнении движения цены с движением осциллятора. Для выявления дивергенции трейдеры анализируют поведение цены и выбирают подходящий осциллятор, такой как RSI или MACD, который помогает выявить различия в движениях цены и осциллятора. Основные принципы дивергенции включают поиск конвергенции и дивергенции, анализ направления тренда и использование других инструментов технического анализа для подтверждения сигналов дивергенции.

Как можно применять дивергенцию в трейдинге?

Дивергенция может использоваться в трейдинге для выявления возможных изменений в тренде или сигналах разворота. Трейдеры могут использовать дивергенцию для подтверждения сигналов покупки или продажи, для определения точек входа и выхода из рынка, а также для установления уровней стоп-лосс и профит-тейк. Опытные трейдеры могут также использовать дивергенцию для выявления скрытых сигналов на ранних стадиях разворота тренда или для улучшения точности своих торговых стратегий.

Как определить дивергенцию в трейдинге?

Дивергенция в трейдинге может быть определена сравнением движения цены и осциллятора. Если цена движется в одном направлении, например, восходящем, а осциллятор движется в противоположном направлении, например, нисходящем, то это может быть сигналом дивергенции. Трейдеры могут также сравнивать экстремумы цены и осциллятора для выявления скрытой дивергенции. Важно помнить, что дивергенция должна подтверждаться другими индикаторами и инструментами анализа, чтобы улучшить вероятность успешной торговли.

Что такое дивергенция в трейдинге?

Дивергенция в трейдинге - это различия между направлением движения цены и поведением некоторого осциллятора или индикатора. Она указывает на отклонение между ценой и индикатором, что может предвещать смену тренда. Дивергенция бывает двух видов: «бычья» и «медвежья». В «бычьей» дивергенции цена делает новые низы, а индикатор - новые высоты. В «медвежьей» дивергенции цена делает новые высоты, а индикатор - новые низы.