Современный мир бизнеса очень конкурентен и динамичен. Компании стремятся максимизировать свою прибыль и минимизировать потери. В одном из многих направлений, где предприниматели ищут возможности сэкономить, находится снижение налоговой нагрузки, в частности, отключение НДС.

Налог на добавленную стоимость (НДС) является одним из основных источников доходов для многих государств и является неотъемлемой частью бюджета. Однако, существуют законные методы, позволяющие предпринимателям снизить эту налоговую нагрузку и избежать переплаты.

В данной статье мы рассмотрим эффективные стратегии и подходы, которые помогут вам снизить НДС, не нарушая закона. Мы предоставим вам не только советы и рекомендации по оптимизации налоговых платежей, но и приведем примеры успешного применения данных методов в реальной бизнес-практике. Будем говорить о стратегическом планировании, корпоративной структуре, международных транзакциях и других важных аспектах, связанных с отключением НДС.

Основные принципы и информация о налоге на добавленную стоимость и возможности по его исключению

Однако в некоторых случаях субъекты предпринимательства могут быть освобождены от обязанности уплаты налога на добавленную стоимость. Это возможно, например, для некоммерческих организаций, использующих свои доходы исключительно в благотворительных или общественных целях. Кроме того, существуют особые условия и механизмы для исключения или снижения НДС, которые могут быть доступны определенным категориям предприятий и организаций.

Чтобы получить возможность исключить НДС, предпринимателю необходимо ознакомиться с действующим законодательством, изучить условия и регламенты, предусмотренные для определенных ситуаций и видов деятельности. Важно также учесть, что процесс отключения НДС может требовать предоставления дополнительной документации и выполнения строгих требований, чтобы обеспечить правомерность данной процедуры.

Роль НДС в деловой сфере: понимание концепции и важность для предпринимателей

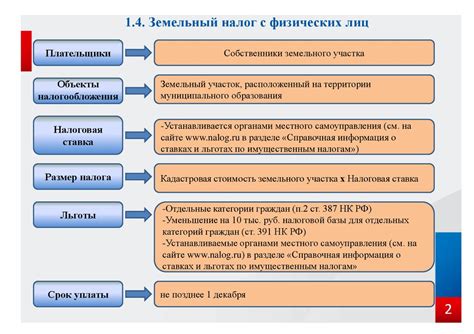

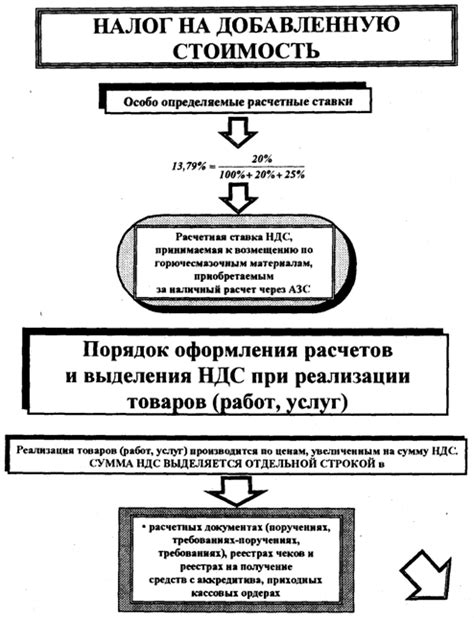

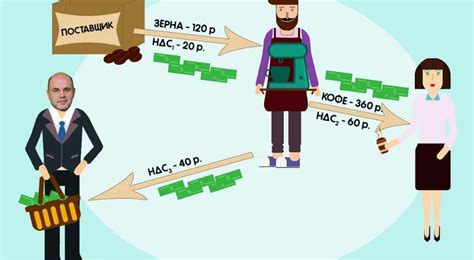

Суть НДС заключается в том, что предприятие обязано уплачивать налог на разницу между ценой продажи товаров или услуг и стоимостью, связанной с их производством. В результате, налог является переносимым в цепочке поставок, где каждый участвующий субъект взимает и уплачивает НДС. Это означает, что предприятия могут выступать одновременно в роли налогоплательщика и налогового агента.

Для бизнеса НДС имеет несколько ключевых аспектов. Во-первых, НДС влияет на стоимость товаров и услуг предприятия, что в свою очередь может отразиться на конкурентоспособности на рынке. Во-вторых, предприятию требуется точное учетное обслуживание для расчета и уплаты НДС. Это имеет значение для бухгалтерской отчетности и своевременного исполнения налоговых обязательств. В-третьих, определение ставки НДС и его правильное применение играют важную роль в планировании и прогнозировании финансовых показателей бизнеса.

Понимание концепции НДС и его значения для бизнеса позволяет предпринимателям эффективней управлять финансами, минимизировать риски ошибочного уплаты налога и обеспечивать соблюдение налогового законодательства. Однако, ввиду сложности налоговой системы и разнообразия ставок НДС, возможно понадобится консультация специалистов или использование специализированного программного обеспечения для автоматизации расчетов и контроля за НДС.

Когда рекомендуется отказаться от использования налога на добавленную стоимость

Существуют определенные ситуации, когда организации и предпринимателям может быть выгоднее отказаться от применения НДС. Это позволяет снизить финансовые затраты и упростить бухгалтерию. Ниже приведены несколько случаев, в которых стоит рассматривать возможность отключения НДС.

| Ситуация | Возможное преимущество |

|---|---|

| Экспорт товаров или услуг | Исключение НДС при экспорте позволяет улучшить конкурентоспособность на международном рынке и снизить стоимость товаров или услуг для иностранных покупателей. |

| Внешнеэкономические операции в рамках особых экономических зон или территорий | Отключение НДС в таких условиях может способствовать привлечению инвестиций, развитию экспорта и стимулированию местной экономики. |

| Отсутствие выгод от НДС | В некоторых случаях, особенно при низкой стоимости товаров или услуг, применение НДС может быть непотребительным и лишь увеличивать финансовую нагрузку. |

| Добровольная отказ от статуса плательщика НДС | При отключении НДС организация или предприниматель получает значительное упрощение ведения бухгалтерии и связанных обязательств. Это может быть особенно актуально для небольших бизнесов или самозанятых лиц. |

Каждая ситуация требует индивидуального анализа и учета особенностей конкретного бизнеса. Перед принятием решения об отключении НДС рекомендуется получить профессиональную консультацию бухгалтера или юриста.

Ситуации, когда отключение НДС может быть выгодным

В различных обстоятельствах компании могут прийти к решению об отключении налога на добавленную стоимость (НДС) от своих продаж. Существуют несколько сценариев, в которых данная стратегия может оказаться выгодной, позволяя предприятию сэкономить деньги и повысить конкурентоспособность.

Одной из таких ситуаций может быть перевод предприятия на систему упрощенной налогообложения, где нет обязательного включения НДС в стоимость товаров или услуг. Это может привести к уменьшению стоимости продукции и привлечению дополнительных клиентов, заинтересованных в более низких ценах. Кроме того, при отсутствии необходимости уплачивать НДС компания сможет сэкономить средства, которые можно перенаправить на развитие бизнеса или снижение конечной стоимости продукции.

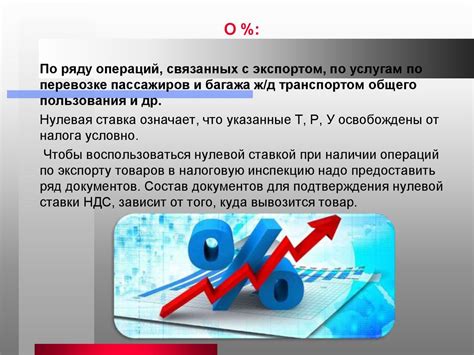

Другим случаем, когда отключение НДС может быть выгодным, является экспортная деятельность. При продаже товаров за границу компания имеет возможность освободиться от уплаты НДС, что позволит снизить себестоимость товаров и стать более конкурентоспособной на мировом рынке. Это особенно актуально для компаний, занимающихся экспортом крупных партий товаров или услуг.

Также, некоторые субъекты предпринимательства, такие как некоммерческие организации и общественные объединения, могут претендовать на освобождение от уплаты НДС по определенным видам деятельности. В таких случаях отключение НДС может существенно снизить затраты и облегчить финансовое положение организации.

Шаги для аннулирования налога на добавленную стоимость

В данном разделе мы рассмотрим последовательные этапы, необходимые для отключения НДС. Процесс отмены данного налога представляет собой несложную процедуру, которая включает в себя несколько шагов. Ниже представлены подробные указания, которые помогут вам успешно осуществить аннулирование НДС.

- Подготовка документов:

- Составление заявления на аннулирование НДС.

- Сбор и подготовка необходимых финансовых и налоговых документов.

- Внимательно заполните все необходимые поля заявления.

- Убедитесь, что указанная информация соответствует действительности и не содержит ошибок.

- Свяжитесь с местным налоговым органом, чтобы уточнить, где и каким образом следует предоставить заявление и сопроводительные документы.

- Соберите все необходимые документы и явитесь в указанное место.

- После предоставления заявления налоговой инспекции, они проведут детальную проверку представленных документов и информации.

- Ожидайте решения налоговой инспекции и подготовьтесь предоставить дополнительные документы или ответить на дополнительные вопросы, если это потребуется.

- По окончании рассмотрения заявления налоговая инспекция примет заключительное решение и уведомит вас о результатах.

- Если ваше заявление одобрено, вам будет предоставлено подтверждающее уведомление об аннулировании НДС.

Обратите внимание, что процедура отключения НДС может немного различаться в зависимости от местных законодательных требований и правил налогообложения. Рекомендуется проконсультироваться с налоговым специалистом или обратиться в налоговый орган для получения актуальной информации и точных указаний, применимых к вашему случаю.

Последовательность шагов для успешной деактивации НДС

В этом разделе мы подробно рассмотрим необходимые действия, которые следует выполнить, чтобы правильно прекратить применение НДС в своей деятельности. Ниже приведены пошаговые инструкции, которые позволят вам осуществить отключение этого налога соответствующим образом.

| Шаг | Описание |

|---|---|

| 1 | Получите необходимую информацию о процессе отключения НДС. Узнайте о правовых и налоговых требованиях, связанных с данной процедурой. |

| 2 | Анализируйте свою деятельность и выявите, подходит ли отключение НДС вашему бизнесу. Определите, какие товары или услуги могут быть освобождены от этого налога. |

| 3 | Обратитесь к специалисту по налоговому праву или налоговому консультанту, чтобы получить профессиональное мнение и конкретные рекомендации относительно отключения НДС в вашем случае. |

| 4 | Подготовьте все необходимые документы для подачи заявления о деактивации НДС. Включите в него все требуемые информационные и юридические детали, чтобы избежать задержек или отказа в процессе. |

| 5 | Отправьте ваше заявление об отключении НДС в соответствующий налоговый орган или уполномоченный орган, ответственный за обработку таких запросов. |

| 6 | Следите за ходом рассмотрения вашего заявления и будьте готовы предоставить дополнительные документы или объяснения, если это потребуется. |

| 7 | Получите уведомление о решении по вашему заявлению. Если ваша заявка была одобрена, приступите к соответствующим изменениям в учете и документах. |

| 8 | Обновите свои бухгалтерские и налоговые отчеты, чтобы отразить новый статус вашего бизнеса после отключения НДС. |

| 9 | Постоянно следите за законодательными изменениями и обновлениями, связанными с процессом деактивации НДС, чтобы время от времени адаптировать свои действия и соблюдать требования. |

Необходимые документы для исключения НДС

Необходимые бумаги для осуществления процедуры отказа от НДС

Чтобы выполнить процедуру отключения налога на добавленную стоимость, необходимо подготовить определенные документы, которые подтверждают правомерность такого решения. Документы должны быть составлены согласно требованиям законодательства и включать в себя все необходимые сведения, доказывающие необходимость отказа от налогообложения. Важно отметить, что имеется строгое требование предоставления оригиналов документов, а не копий.

Ниже перечислены основные необходимые документы для осуществления отключения НДС:

- Заявление на отключение НДС;

- Уставные документы организации;

- Выписка из Единого государственного реестра юридических лиц;

- Копии паспортов руководителя и бухгалтера организации;

- Бухгалтерская отчетность за последний финансовый год.

Помимо этих основных документов, возможно потребуется предоставить дополнительные материалы и сведения, в зависимости от конкретных требований и условий процедуры отключения НДС.

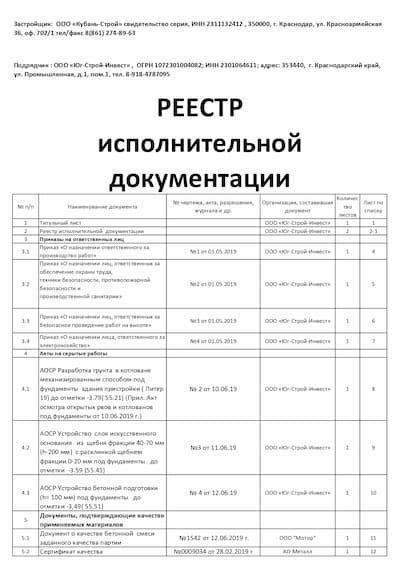

Перечень требуемых документов

1. Заявление о отключении НДС

Данный документ является основой для процедуры отключения НДС. В заявлении необходимо указать основную информацию о предприятии, такую как название, ИНН, ОГРН и адрес. Также необходимо указать основания для отключения НДС.

2. Копия учредительных документов

Для подтверждения своего права на осуществление деятельности и возможность отключения НДС требуется предоставить копию учредительных документов, таких как устав или выписку из ЕГРЮЛ.

3. Документы о доходах и расходах предприятия

Для подтверждения необходимости отключения НДС требуется предоставить документы о доходах и расходах предприятия за определенный период времени. К таким документам могут относиться бухгалтерские отчеты, налоговая декларация, акты выполненных работ и т.д.

4. Документы, подтверждающие основания для отключения НДС

В зависимости от конкретной ситуации, могут потребоваться дополнительные документы, которые подтверждают наличие оснований для отключения НДС. Это могут быть договоры подряда, акты государственных органов, справки о необходимости отключения НДС и другие документы.

5. Прочие документы

Помимо вышеперечисленных документов, в зависимости от конкретной ситуации, могут потребоваться также и другие документы, необходимые для полноценного рассмотрения заявления о отключении НДС. Такие документы должны быть подготовлены заранее, чтобы не затягивать процесс.

Следует отметить, что перечень документов может различаться в зависимости от особенностей вашей организации и потребностей отдела налоговой инспекции. Для более точной информации рекомендуется обратиться к специалистам или в соответствующие государственные органы.

Подача заявления на освобождение от Налога на Добавленную Стоимость

В данном разделе мы рассмотрим процедуру подачи заявления на освобождение от НДС, которая позволяет уменьшить налоговые обязательства предприятия. Отказ от НДС представляет собой возможность избежать уплаты налога на каждую единицу товара или услуги и может являться значимым действием для улучшения финансового положения вашей компании.

Для начала процесса подачи заявления на освобождение от НДС, необходимо обратиться в налоговый орган вашего региона. В заявлении следует указать основания, по которым вы хотите быть освобождены от уплаты НДС, также необходимо указать обобщенную информацию о вашей деятельности и специфику отрасли, в которой вы работаете. При составлении заявления следует обратить внимание на точность и полноту предоставляемой информации, так как это может существенно влиять на решение налогового органа.

Далее, вторым важным шагом является предоставление документов, подтверждающих ваше право на освобождение от НДС. Для этого может потребоваться предоставление различных справок, выписок, контрактов и прочих документов. В этом случае необходимо обеспечить скорость и правильность предоставляемой информации, чтобы избежать лишних задержек и уточнений от налогового органа.

После подачи заявления и предоставления всех необходимых документов, следует ожидать рассмотрение вашего заявления на освобождение от НДС. В этом случае позволяются различные варианты исполнения, включая проведение выездного инспектирования предприятия, а также запрос дополнительных документов и информации. По окончании рассмотрения вашего заявления, налоговый орган принимает решение об освобождении от уплаты НДС и извещает вас о результате.

Важно отметить, что решение налогового органа может быть положительным или отрицательным, в зависимости от предоставленных доказательств и обоснований. В случае отказа в освобождении от НДС, следует обратиться за консультацией к специалисту или юристу для оценки возможных решений и дальнейших действий.

Подача заявления в налоговую: правильная подготовка в деталях

- Ознакомьтесь с требованиями и правилами налоговой службы. Перед подачей заявления необходимо изучить нормативные документы, которые регулируют процедуру отключения НДС. Это поможет вам убедиться, что ваше заявление соответствует всем необходимым требованиям.

- Соберите необходимые документы. Подготовьте все необходимые документы, которые подтверждают ваше право на отключение НДС. Как правило, налоговая служба требует наличие определенных документов, таких как учредительные документы, договоры и счета-фактуры.

- Составьте заявление согласно требованиям. Составьте заявление на основе предоставленных образцов или шаблонов, указав все необходимые данные и причины, по которым вы хотите отключить НДС. При составлении заявления обращайте внимание на грамматическую и пунктуационную правильность.

- Представьте заявление в налоговую. Подайте заявление в налоговую службу, предоставив все необходимые документы и заполнив соответствующие формы. Убедитесь, что заявление подписано и датировано.

- Отслеживайте статус вашего заявления. После подачи заявления в налоговую службу, следите за его обработкой. Это позволит вам своевременно получить информацию о статусе вашего запроса и возможно скорректировать его в случае необходимости.

Ресурсы и опыт в области подачи заявлений в налоговую могут отличаться, поэтому рекомендуется обратиться к специалистам или консультантам по налогам для получения дополнительной информации и советов.

Услуги экспертов в вопросах по отсутствию НДС

В этом разделе вы сможете узнать о возможности получения профессиональной помощи по отключению НДС, обратившись к специалистам с большим опытом в данной области. Сотрудничество с профессиональными консультантами поможет вам раскрыть потенциал вашего бизнеса, минимизировать риски и максимизировать ваши возможности.

Независимо от вашего опыта в вопросах НДС, получение помощи от экспертов может быть полезным, чтобы грамотно определить стратегию и выбрать оптимальные варианты по отключению НДС. Они смогут предоставить вам точные и актуальные советы, основанные на глубоком понимании законодательства и опыте работы в данной области.

При обращении к профессионалам в отключении НДС у вас будет возможность получить индивидуальное консультирование, а также помощь в составлении необходимой документации и осуществлении всех необходимых процедур. Эксперты смогут проанализировать вашу ситуацию, оценить потенциальные риски и предложить оптимальные решения, учитывая специфику вашего бизнеса.

Работа с профессионалами позволит вам избежать ошибок, связанных с неправильным расчетом налоговых льгот или неполным соблюдением требований законодательства. Эксперты, специализирующиеся на вопросах отсутствия НДС, всегда готовы помочь вам и обеспечить полное соответствие вашего бизнеса требованиям закона.

Таким образом, обратившись к профессионалам в области отключения НДС, вы получите не только актуальные знания и практические советы, но и будьте уверены в правильной стратегии для вашего бизнеса. Профессиональная поддержка позволит вам максимизировать ваши возможности и преуспеть на рынке, освободившись от лишних забот и рисков, связанных с НДС.

Значимость сопровождения бухгалтерами и юристами в процессе отключения НДС

Аккуратный процесс отключения налога на добавленную стоимость может быть сложным и требовать специализированных знаний. Потому что, соответствующие процедуры требуют навигации по сложным законодательным нормам, подачи специфической документации и взаимодействия с налоговыми органами. В связи с этим, обратиться за помощью к опытным бухгалтерам или юристам может оказаться крайне полезным решением.

Сопровождение бухгалтеров или юристов в процессе отключения НДС предоставляет ряд значимых преимуществ:

- Экспертное знание: Специалисты в галерее бухгалтерии и юридической практике обладают глубоким пониманием регулятивного окружения, касающегося налогов и финансов, позволяя им предлагать индивидуальные рекомендации и находить наиболее эффективные решения.

- Сокращение рисков: Взаимодействие с бухгалтерами и юристами уменьшает вероятность допущения ошибок, которые могут привести к некорректной отмене НДС или потере документации. Они обеспечат точное заполнение необходимой документации и своевременное информирование о нюансах и требованиях процесса.

- Ускорение процедур: Благодаря знанию процесса и опытному подходу, бухгалтеры и юристы помогут сэкономить время при отключении НДС. Это особенно важно, если у вас есть сроки, которые нужно соблюсти или ситуации, требующие более быстрого отключения налога.

- Минимизация юридических последствий: Неправильное выполнение процедуры может привести к юридическим проблемам или штрафам. Бухгалтеры и юристы смогут обеспечить соблюдение всех юридических норм и требований, уменьшая возможность возникновения негативных последствий.

В итоге, сотрудничество с опытными бухгалтерами или юристами позволяет облегчить процесс отключения НДС, минимизировать риски и обеспечить соответствие действиям законодательству. При принятии решения о отключении НДС всегда стоит обратиться за помощью к профессионалам, чтобы гарантировать правильное выполнение процедуры и достижение желаемых результатов.

Вопрос-ответ

Какие документы необходимы для отключения НДС?

Для отключения НДС необходимо подготовить следующие документы: заявление на отключение, копию Устава предприятия, выписку из ЕГРЮЛ, в которой указаны реквизиты организации, а также другие документы, подтверждающие необходимость отключения НДС.

Какие основные этапы процедуры отключения НДС?

Процедура отключения НДС включает несколько этапов. Сначала необходимо подготовить и подать заявление на отключение в налоговую инспекцию. Затем следует ожидать проверки документов и принятия решения налоговым органом. После этого происходит изменение налоговой системы в ЕГРЮЛ и выдача свидетельства о внесении изменений. В конечном итоге организация перестает работать по системе НДС.

Каковы преимущества отключения НДС?

Отключение НДС может иметь несколько преимуществ для предприятия. Во-первых, это снижение трансакционных издержек, связанных с ведением бухгалтерии и подачей налоговых отчетов. Во-вторых, отсутствие НДС позволяет снизить стоимость товаров или услуг для покупателей, что способствует увеличению спроса. Также отключение НДС может уменьшить риски налоговых проверок и споров с налоговыми органами.

Как происходит проверка заявления на отключение НДС?

Проверка заявления на отключение НДС выполняется налоговым органом. В ходе проверки проверяются документы, предоставленные организацией, а также ее деятельность. Основной целью проверки является установление достоверности сведений, указанных в заявлении, и определение соответствия деятельности предприятия требованиям законодательства. По результатам проверки принимается решение об отключении НДС или об отказе в нем.

Какое время занимает процедура отключения НДС?

Продолжительность процедуры отключения НДС может варьироваться и зависит от конкретной ситуации. В среднем процесс занимает около 1-2 месяцев с момента подачи заявления до получения свидетельства о внесении изменений. Важно учесть, что это приблизительное время, и в реальности процесс может затянуться или ускориться в зависимости от нагрузки на налоговые органы и сложности проверки документов.

Как можно отключить НДС на своей организации?

Чтобы отключить НДС на своей организации, необходимо обратиться в налоговую инспекцию и заполнить соответствующую заявку на отключение НДС. При этом важно предоставить все необходимые документы, такие как копии учредительных документов, выписки из реестра организаций и другие документы, подтверждающие право на отключение НДС. Налоговая инспекция рассмотрит заявку и примет соответствующее решение.

Какие документы необходимо предоставить при подаче заявки на отключение НДС?

При подаче заявки на отключение НДС необходимо предоставить следующие документы: копии учредительных документов организации (устава, свидетельства о регистрации, выписки из реестра организаций); документы, подтверждающие право на отключение НДС, такие как выписки из судебного решения или договоры с иностранными партнерами; документы, подтверждающие налогооблагаемую деятельность организации за последние 12 месяцев (налоговые декларации и отчеты). Предоставление всех необходимых документов позволит ускорить процесс рассмотрения заявки на отключение НДС.