Нам хорошо известно, что каждый из нас несет свою долю ответственности перед государством, и одним из самых важных способов это осуществить является составление и проверка налоговой декларации по НДФЛ. Весь процесс может быть достаточно запутанным и рискованным, но с правильной подготовкой и знанием существующих правил его можно сделать намного проще и менее стрессовым.

В данной статье мы предлагаем нашим читателям уникальный набор инструкций и ценных советов, которые помогут вам избежать распространенных ошибок и упростить процесс проверки налоговой декларации по НДФЛ сотрудника. Мы рассмотрим важные аспекты, связанные с подготовкой документов, правильным заполнением формы, а также покажем, как избежать возможных недоразумений и налоговых проблем.

Особое внимание будет уделено ключевым пунктам и требованиям, связанным с подачей декларации, включая правильное указание доходов, вычетов и льгот, а также обязательств, которые необходимо выполнять при проверке. Здесь вы найдете полезные советы от профессионалов, которые сумели максимально оптимизировать процесс проверки декларации и избежать возможных проблем с налоговой службой.

Готовы узнать все секреты успеха в проверке декларации по НДФЛ сотрудника?

Тогда давайте начнем!

Значимость проверки документации по налоговому удержанию физического лица

Очень важно осуществлять грамотную анализ и проверку документации, связанной с взиманием налогового удержания у сотрудников организации. Этот процесс не только позволяет убедиться в правильности расчетов, но и способствует соблюдению законодательства в сфере налогообложения.

- Своевременная и корректная проверка налоговых документов способствует обеспечению финансовой устойчивости организации и поддержанию законности в отношениях с органами налоговой службы.

- Правильный расчет налогового удержания и своевременная передача соответствующих отчетных документов является гарантией исполнения финансовых обязательств перед сотрудниками и государством.

- Ошибки при заполнении и обработке налоговой документации могут привести к нарушению законодательства о налогообложении, чреватым последствиям в виде штрафов и уплаты неустойки.

- Анализ налоговых деклараций и учетных документов позволяет выявить возможные налоговые риски, связанные с неправильным заполнением, ошибками в расчетах или несоблюдением требований законодательства.

- Проверка налоговой документации способствует обнаружению системных ошибок и недочетов таких, как неправильное применение налоговых льгот или невнесение всех обязательных данных.

Процесс проверки налоговых деклараций и своевременной реакции на возможные ошибки и проблемы помогает поддерживать законность и прозрачность в финансовых операциях организации, а также обеспечивает надежность взаимодействия с налоговыми органами.

Значимость проведения аудита налоговой отчетности как неотъемлемого этапа

Аккуратность и правильность заполнения налоговых деклараций - это ключевые аспекты, которые должны быть обеспечены каждым сотрудником. Неправильные расчеты налоговой отчетности могут привести к штрафным санкциям, а также к непредвиденным проблемам с контролирующими органами. Проверка налоговой декларации не только повышает уверенность в правильности финансовой отчетности, но и обеспечивает полное соответствие действующему законодательству.

Более того, проведение проверки налоговой отчетности имеет позитивное влияние на финансовое положение компании. Путем выявления потенциальных ошибок и недочетов в налоговой отчетности можно оптимизировать налогообложение и снизить налоговую нагрузку. Проверка проводится для идентификации потенциальных угроз и рисков, связанных с налогообложением, а также для обеспечения соблюдения налоговых требований и максимального соблюдения законодательства.

Доверительное отношение к налоговой отчетности можно считать признаком эффективного бизнеса, который стремится к прозрачности и законопослушности. Аудит налоговой отчетности позволяет тщательно изучить возможные ошибки, идентифицировать риски и предотвратить неправомерные действия. Это дает возможность сотрудникам и руководству организации быть полностью уверенными в своей финансовой отчетности и спокойно сосредоточиться на основной деятельности.

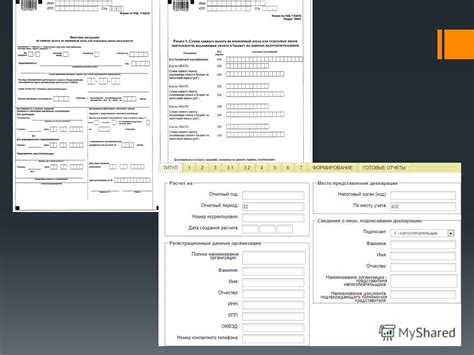

Шаги для проведения проверки документа по уплате налогов на доходы физических лиц

В данном разделе рассмотрены основные этапы, которые следует пройти при анализе налогового отчета по уплате налога на доходы физических лиц. Данный процесс позволяет убедиться в правильности заполнения и соответствии декларации действующему законодательству.

Первым шагом является изучение документации, предоставленной налогоплательщиком. Важно внимательно прочитать все сведения, указанные в декларации, а также приложенные к ней документы. Это позволит получить общее представление о доходах, которые указал сотрудник, а также о предоставленных им льготах или вычетах.

Далее следует проверить соответствие информации, указанной в декларации, имеющимся у налогоплательщика документам, подтверждающим доходы. Это могут быть копии трудовых договоров, справки о заработной плате, выписки из банковских счетов, акты выполненных работ или любые другие документы, подтверждающие поступление доходов на счет налогоплательщика.

Также необходимо провести проверку наличия и корректности заполнения вычетов и льгот, предоставленных налогоплательщику согласно действующим законодательством. Для этого рекомендуется изучить налоговые акты и инструкции, регламентирующие порядок предоставления льгот и вычетов, и сравнить их с информацией, указанной в декларации.

Окончательным шагом проверки налоговой декларации является анализ правильности расчетов налогового обязательства. Необходимо убедиться, что сумма налога, указанная в декларации, соответствует требованиям Налогового кодекса и правильно рассчитывается в соответствии с применяемыми законодательными нормами.

Подробный гид по анализу финансового отчета сотрудника

В данном разделе мы предлагаем полное руководство по изучению финансового отчета индивидуального предпринимателя или сотрудника организации. Анализируя предоставленные данные, можно получить важную информацию о налоговом статусе и финансовом положении сотрудника. В этом разделе мы исследуем основные показатели, методы анализа и рекомендации для эффективной проверки сведений, предоставленных в налоговой декларации.

- 1. Определите источник дохода

- 2. Рассмотрите учетные периоды

- 3. Изучите показатели доходов

- 4. Проанализируйте расходы и вычеты

- 5. Оцените налоговые обязательства

1. Определите источник дохода: Первый шаг при проверке финансового отчета сотрудника - это установление источников его дохода. Отчет должен содержать информацию о всех источниках дохода, включая заработную плату, инвестиции, дивиденды и другие формы заработка. При анализе отчета обратите внимание на то, насколько точно источники дохода указаны и соответствуют официальному налогообложению.

2. Рассмотрите учетные периоды: Учет временного выражения дохода и расхода является неотъемлемой частью налоговых деклараций. Проверьте, правильно ли указаны учетные периоды в отчете сотрудника, и соответствуют ли они установленным правилам. Изучите наличие задолженностей по уплате налогов за каждый период и примите меры в соответствии с законодательством.

3. Изучите показатели доходов: Один из важных аспектов анализа финансового отчета сотрудника - это проверка корректности указания доходов. Оцените различные источники дохода, указанные в отчете, и удостоверьтесь, что все суммы расписаны и правильно учтены. Обратите внимание на наличие возможных сомнительных операций или несоответствий, таких как скрытые доходы или незаконные схемы минимизации налогов.

4. Проанализируйте расходы и вычеты: Расходы и вычеты сотрудника в налоговой декларации играют важную роль при определении налогообязательств и финансового положения. Изучите указанные расходы и вычеты и проведите дополнительную проверку на их легитимность и соответствие налоговому законодательству. Будьте осторожны и внимательны при анализе возможных сомнительных операций или завышенных расходов.

5. Оцените налоговые обязательства: Окончательный шаг анализа налоговой декларации сотрудника - это оценка его налоговых обязательств. Удостоверьтесь, что все налоги правильно рассчитаны и уплачены, и что нет задолженностей перед налоговыми органами. Если вы обнаружите какие-либо ошибки или расхождения, обратитесь к налоговым консультантам или юристам для решения проблемы и предотвращения возможных последствий.

Ошибки, которые могут быть обнаружены при проверке документа о налоговых обязательствах

- Неправильное заполнение персональных данных: Неверно указанные ФИО, адрес или паспортные данные могут быть причиной обнаружения ошибок при проверке налоговой декларации.

- Неверное отражение доходов: Необходимо внимательно проверить, что все доходы правильно отражены в декларации. Отсутствие указания дополнительных источников доходов или неправильное указание суммы дохода может быть причиной нарушения налоговых правил.

- Неправильное применение налоговых вычетов: При заполнении декларации сотрудник может сделать ошибку при применении налоговых вычетов, что может привести к неверному расчету суммы налога к уплате.

- Отсутствие необходимых документов и подтверждающих материалов: В декларации должны быть указаны все необходимые документы и приложены копии подтверждающих материалов. Их отсутствие может привести к дополнительным вопросам или отказу в признании вычетов и льгот.

- Ошибка в расчете налоговой базы: Расчет налоговой базы должен быть произведен корректно, исходя из правильно указанных данных о доходах, расходах и примененных налоговых вычетах.

Внимательная проверка налоговой декларации на наличие указанных ошибок и их исправление перед подачей может помочь избежать возможных штрафов или иных негативных последствий. Рекомендуется также проконсультироваться с налоговым специалистом для обеспечения правильности заполнения документа и соблюдения налоговых норм.

Наиболее распространенные ляпы при заполнении налоговых отчетов сотрудниками

Вместе с темя раздел налоговых отчетов неизбежно представляет собой довольно сложный процесс, который требует внимания к деталям и понимания законодательства. К сожалению, даже опытные сотрудники могут допустить ошибки при заполнении своих налоговых деклараций. Эти ошибки могут привести к задержкам в получении возможных возвратов и привлечению к выгоде со стороны налоговых органов.

Одна из часто встречающихся ошибок - неправильное указание доходов. Некоторые сотрудники могут пропустить определенные источники доходов или неправильно классифицировать их, что приводит к неправильному рассчету налоговой базы. Кроме того, некоторые сотрудники могут неправильно указать размер вычетов и льгот, что также может повлиять на итоговую сумму налога.

Еще одна распространенная ошибка - неправильное заполнение документов и несоответствие требованиям Федеральной налоговой службы. Отсутствие необходимых подписей, неправильное указание дат или несоответствующая информация в документе могут привести к его непризнанию и дополнительным проблемам с налоговыми органами.

Неверный расчет налогового кредита также является одной из часто допускаемых ошибок. Некоторые сотрудники могут неправильно рассчитывать сумму налогового кредита, упуская возможность сэкономить на уплате налогов. Это может быть вызвано неправильной интерпретацией законодательства или неполным пониманием условий получения налоговых льгот и вычетов.

Наконец, несоответствие сроков подачи налоговой декларации также может рассматриваться как ошибка. Если сотрудник не представит свою декларацию в указанный срок или забудет обязательные документы, это может вызвать задержки в обработке декларации и привлечение к штрафным санкциям.

Учитывая эти наиболее распространенные ошибки, важно, чтобы сотрудники тщательно проверили свои налоговые декларации перед их подачей и убедились в соответствии с требованиями законодательства. Также рекомендуется обратиться за консультацией к специалисту по налоговым вопросам, чтобы избежать серьезных ошибок и получить максимальные выгоды от заполнения налоговой декларации.

Вопрос-ответ

Какие документы нужно предоставить при проверке налоговой декларации по НДФЛ сотрудника?

При проверке налоговой декларации по НДФЛ сотрудника необходимо предоставить следующие документы: копию заполненной декларации, копии документов, подтверждающих доходы (такие как трудовой договор, справки о доходах от всех мест работы), а также все документы, подтверждающие имеющиеся налоговые вычеты (например, копию договора займа на приобретение жилья).

Как подготовиться к проверке налоговой декларации по НДФЛ сотрудника?

Чтобы подготовиться к проверке налоговой декларации по НДФЛ сотрудника, вам следует собрать все необходимые документы, подготовить распечатки электронных счетов и выписки с банковских счетов, а также внимательно проверить правильность заполнения декларации и соответствие данных собранным документам.

Какие последствия могут быть при выявлении ошибок в налоговой декларации по НДФЛ?

При выявлении ошибок в налоговой декларации по НДФЛ могут возникнуть различные последствия. В зависимости от тяжести ошибки, это может привести к штрафам, начислению дополнительных налогов, а в некоторых случаях даже к возбуждению уголовного дела за сокрытие доходов.

Какие правила должны соблюдаться при заполнении налоговой декларации по НДФЛ?

При заполнении налоговой декларации по НДФЛ необходимо соблюдать ряд правил: указывать все доходы за отчетный период, правильно рассчитывать налоговую базу и сумму налога, указывать все налоговые вычеты, предоставлять документы, подтверждающие доходы и вычеты, а также быть уверенным в правильности всех заполненных данных.

Какие советы можно дать для успешной проверки налоговой декларации по НДФЛ?

Для успешной проверки налоговой декларации по НДФЛ стоит следовать нескольким советам: тщательно проверить все заполненные данные и документы на наличие ошибок, хранить все необходимые документы в течение пяти лет, при необходимости обратиться за консультацией к налоговому консультанту или юристу, не откладывать проверку до последнего момента и быть готовым предоставить дополнительные документы при запросе налоговой инспекции.

Какие документы необходимо подготовить для проверки налоговой декларации по НДФЛ сотрудника?

Для проверки налоговой декларации по НДФЛ сотрудника необходимо подготовить следующие документы: копию налоговой декларации, копию трудового договора, копии личных документов (паспорт, СНИЛС), справку о доходах (форма 2-НДФЛ), а также подтверждающие документы о полученных налоговых вычетах.