Нетто активы банка - это ключевое понятие, которое определяет финансовую стабильность и устойчивость банка. Нетто активы есть разность между активами и пассивами банка, и они играют важную роль в его деятельности. В этой статье мы рассмотрим, что именно означает данное понятие и почему оно так важно для финансовой системы в целом.

Активы банка - это деньги, ценные бумаги, недвижимость и другие вещи, которыми владеет банк и которые приносят ему доход. Активы включают в себя заемные средства, депозиты и инвестиции, которые банк использует для получения прибыли от своей деятельности. Они также могут включать материальные активы, такие как здания и оборудование.

Пассивы банка - это долги и обязательства перед вкладчиками, кредиторами и другими участниками финансовой системы. Пассивы включают в себя сумму депозитов и долгов, которые банк обязан выплатить. Также они включают обязательства банка перед своими клиентами, например, в виде кредитов и займов.

Нетто активы банка: ключевая составляющая их финансовой стабильности

Ключевыми элементами нетто активов банка являются:

- Банковское оборудование и недвижимость: это активы, такие как здания, офисное оборудование и технологические средства, которые используются банком для оказания финансовых услуг.

- Резервы и средства на корреспондентских счетах: это деньги, которые банк хранит на счетах в других банках для обеспечения ликвидности и выполнения своих обязательств.

- Кредиты и займы: активы, предоставленные банком в форме займов и кредитов, которые могут быть использованы для получения прибыли.

- Рыночные ценные бумаги: это финансовые инструменты, такие как акции и облигации, которые банк может держать для инвестиций или продажи на открытом рынке.

Наличие значительных нетто активов является показателем финансовой прочности банка. Более высокие нетто активы могут говорить о том, что банк имеет больше собственного капитала для погашения долговых обязательств и при возникновении финансовых трудностей. Это является важным фактором для доверия клиентов, инвесторов и регуляторных органов банковской сферы.

Тем не менее, слишком большие нетто активы также могут быть проблемой для банка, поскольку они могут свидетельствовать о недостаточной эффективности использования ресурсов и неправильном управлении активами. Поэтому банкам необходимо стремиться к оптимальному соотношению между нетто активами и собственным капиталом для достижения финансовой устойчивости и максимизации прибыли.

В целом, нетто активы банка являются центральным элементом его финансовой стабильности и имеют принципиальное значение при оценке его финансового состояния и надежности.

Определение нетто активов банка и их значение

Значение нетто активов банка не только позволяет оценить его финансовую устойчивость и надежность, но и служит индикатором его возможности исполнить свои обязательства перед клиентами. Чем выше нетто активы, тем больше у банка финансовых ресурсов и способности удовлетворить требования своих клиентов.

Кроме того, значение нетто активов банка может указывать на его рыночную ценность и привлекательность для потенциальных инвесторов. Банки с высокими нетто активами обычно считаются более надежными и стабильными, что может привлечь больше инвестиций и повысить их финансовую позицию.

В целом, знание о нетто активах банка позволяет оценить его финансовое состояние и прогнозировать его способность выполнять свои функции в качестве финансового посредника. Это понятие является важным при анализе банковской системы и принятии решений о вложении средств.

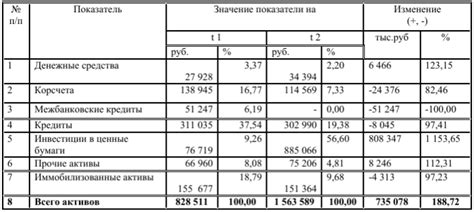

Структура нетто активов банка и их важные компоненты

Нетто активы банка представляют собой совокупность его активов, за вычетом всех обязательств и резервов.

Структура нетто активов банка включает в себя следующие важные компоненты:

1. Денежные средства и иные активы ликвидности:

Это денежные средства, находящиеся в обороте, а также другие активы, которые можно быстро преобразовать в наличные деньги без значительной потери стоимости. В эту категорию входят наличные деньги в кассе, депозиты в Центральном банке, расчетные счета и другие инструменты ликвидности.

2. Нетерминовые кредиты и займы:

Это ссуды, предоставленные банком своим клиентам и компаниям. Нетерминовые кредиты представляют собой кредиты с открытым окончанием, без указанного срока погашения. В эту категорию входят различные виды кредитов, включая потребительские, ипотечные и корпоративные кредиты.

3. Имущественные ценности:

Это активы, которые имеют финансовую стоимость и могут быть проданы или использованы для получения дохода. В эту категорию входят акции, облигации, векселя и другие ценные бумаги, а также недвижимость и иные материальные активы.

4. Финансовые инструменты и деривативы:

Это активы, которые зависят от стоимости или доходности других активов и используются для управления финансовыми рисками. В эту категорию входят различные виды деривативов, такие как опционы, фьючерсы и свопы.

Эти компоненты структуры нетто активов банка могут быть представлены в различных пропорциях в зависимости от стратегии и деятельности банка. Важно, чтобы банк правильно управлял своими нетто активами, чтобы обеспечить финансовую устойчивость и эффективную работу.

Источники формирования нетто активов банка

- Привлечение депозитов: Банк может привлекать деньги от своих клиентов в виде депозитов. Депозиты могут быть различных типов, включая срочные и вклады на текущий счет. Привлечение депозитов является одним из основных источников формирования нетто активов банка.

- Выдача кредитов: Банк предоставляет кредиты своим клиентам, что влияет на формирование его нетто активов. Кредиты могут быть как корпоративными, так и частными. Банк получает проценты по кредитам, что увеличивает его активы.

- Инвестиции в ценные бумаги: Банк может инвестировать свои средства в различные финансовые инструменты, такие как облигации, акции и другие ценные бумаги. Доходы от таких инвестиций помогают увеличить нетто активы банка.

- Оказание услуг: Банк предоставляет различные услуги своим клиентам, такие как обслуживание счетов, услуги по переводам, выдача пластиковых карт и т. д. Основной источник формирования нетто активов банка в данном случае - комиссионные платежи, получаемые за предоставление таких услуг.

- Заемные средства: Банк может получать заемные средства от других финансовых учреждений или от центрального банка. Эти средства также влияют на рост нетто активов банка.

Все эти источники оказывают влияние на формирование нетто активов банка. Банк должен тщательно контролировать и управлять своими активами и обязательствами, чтобы обеспечить стабильный рост своих нетто активов.

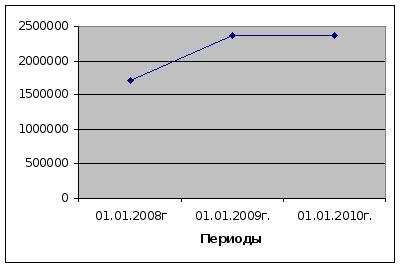

Роль нетто активов банка в обеспечении его устойчивости

Нетто активы банка являются основой его финансовой устойчивости. Чем выше уровень нетто активов, тем большую гарантию имеет банк в своей способности погашать свои обязательства перед вкладчиками и другими кредиторами.

Высокий уровень нетто активов позволяет банку активно заниматься кредитованием и инвестированием, что способствует его росту и развитию. Нетто активы также являются показателем финансовой устойчивости банка перед рисками, связанными с изменениями в экономической ситуации или возникающими финансовыми потрясениями.

Кроме того, высокий уровень нетто активов повышает доверие вкладчиков и других клиентов к банку. Вкладчики и другие кредиторы заинтересованы в работе с финансово устойчивым и надежным банком, который может гарантировать безопасность и сохранность их денежных средств.

Уровень нетто активов банка контролируется и регулируется регуляторными органами и центральными банками. Они устанавливают определенные требования к уровню нетто активов, которые банк должен соблюдать для обеспечения финансовой стабильности и защиты интересов вкладчиков и других клиентов.

Таким образом, нетто активы банка играют ключевую роль в обеспечении его устойчивости и занимают важное место в финансовой системе страны. Банки с высоким уровнем нетто активов обладают большей финансовой стабильностью и способностью реагировать на возникающие риски и потребности рынка.

Влияние нетто активов на риски и прибыльность банка

Величина нетто активов банка является важным индикатором его ликвидности и финансовой устойчивости. Большие нетто активы указывают на то, что у банка много собственных средств, которые могут быть использованы для покрытия своих обязательств перед клиентами и защиты от потенциальных рисков.

Влияние нетто активов на риски банка заключается в том, что чем больше этот показатель, тем меньше вероятность возникновения проблем внутри банка. Большие нетто активы обеспечивают банку возможность оперативно реагировать на любые финансовые трудности и минимизировать потери.

Нетто активы также оказывают влияние на прибыльность банка. Чем больше данный показатель, тем больше возможностей у банка для инвестирования и получения дохода от процентов по кредитам и инвестициям.

Однако большие нетто активы не всегда гарантируют успех и прибыльность банка. Важно умело управлять активами и выбирать эффективные стратегии инвестирования, а также контролировать риски. Банки должны постоянно оценивать свою финансовую ситуацию, следить за динамикой всех показателей, включая нетто активы, и принимать соответствующие меры для обеспечения своей устойчивости и прибыльности.

Методы управления нетто активами банка

Вот несколько основных методов управления нетто активами банка:

- Диверсификация активов: Банки стремятся распределить свои активы по разным инвестиционным классам и рыночным сегментам, чтобы снизить риски и обеспечить более стабильный доход. Это может включать инвестиции в различные виды ценных бумаг, кредиты различным секторам экономики и разных стран.

- Хеджирование рисков: Банки используют различные методы для защиты от потенциальных убытков, связанных с изменениями рыночных условий. Например, банк может заключить фьючерсный контракт для защиты от потерь в результате изменения ставки или валютного курса.

- Ликвидность активов: Банки стремятся управлять своей ликвидностью, чтобы иметь достаточные средства для покрытия текущих и будущих обязательств. Это может включать инвестирование в высоколиквидные активы или поддержку доступа к кредитным линиям.

- Оптимизация доходности: Банки активно стремятся максимизировать доходность своих активов. Для этого они могут использовать различные стратегии, такие как активное управление инвестициями, поиск высокодоходных активов и оптимизация структуры своего портфеля.

- Соблюдение заранее установленных ограничений: Банки устанавливают определенные ограничения для управления своими нетто активами, основываясь на регулятивных требованиях и внутренних политиках. Это позволяет соблюдать принцип солидности и минимизировать риски.

Применение этих методов позволяет банкам эффективно управлять своими нетто активами, достигать финансовой стабильности и устойчивого развития на долгосрочной основе.

Значение аудита и контроля в отношении нетто активов банка

Однако, чтобы убедиться в точности и достоверности этих данных, аудит и контроль очень важны. Аудит no активов - это процесс проверки финансовых данных банка и подтверждение их соответствия стандартам отчётности. В ходе аудита проверяются различные факторы, такие как правильность учёта активов и пассивов, соответствие принципам годности и достоверности, а также наличие недостатков или потенциальных рисков.

Контроль также играет важную роль в отношении нетто активов банка. Контроль представляет собой систему мер и процедур, которые позволяют банку управлять и контролировать свои активы и пассивы. В ходе контроля осуществляется постоянное мониторинг активов, своевременное обнаружение и устранение возможных проблем, а также регулярное составление отчётов о финансовом положении банка.

Только благодаря аудиту и контролю банк может быть уверен в точности и достоверности данных о своих нетто активах. Знание этой величины помогает принимать взвешенные решения при предоставлении кредитов и других финансовых услуг, а также обеспечивает доверие клиентов и инвесторов.