Нулевая отчетность – это форма финансовой отчетности, которую предоставляют предприниматели в случае, если в отчетном периоде они не совершали каких-либо хозяйственных операций. Данный отчет является обязательным для всех индивидуальных предпринимателей и юридических лиц, независимо от формы собственности и вида деятельности.

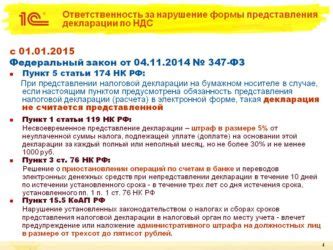

В случае несдачи нулевой отчетности у предпринимателя могут возникнуть различные негативные последствия. Прежде всего, это связано с возможностью предъявления административных штрафов. Законодательство РФ предусматривает ответственность за несоблюдение требований к сдаче отчетности. Величина штрафа может составлять от 1000 до 5000 рублей для индивидуальных предпринимателей и от 5000 до 50000 рублей для юридических лиц.

Важно отметить, что сумма штрафа может быть значительно увеличена при нарушении срока представления отчетности. Это особенно важно учитывать для предпринимателей, которые не осуществляют финансовую деятельность в течение длительного периода времени и не представляют нулевую отчетность на постоянной основе.

Последствия и штрафы при невыполнении нулевой отчетности

Одним из возможных последствий невыполнения нулевой отчетности является привлечение к административной ответственности. Законодательство предусматривает штрафные санкции для юридических лиц, индивидуальных предпринимателей и иных организаций, которые не представили отчетность в установленные сроки или представили ее с нарушениями.

Конкретный размер штрафа определяется в зависимости от множества факторов, включая поздность представления отчетности, повторное нарушение, размер оборотных средств и другие обстоятельства. При проведении проверки налоговой или иной контролирующей организацией может быть вынесено решение о применении штрафа, который может составлять до нескольких ста тысяч рублей.

Важно отметить, что некоторым категориям предприятий и организаций установлены более жесткие требования по представлению нулевой отчетности. Например, для бюджетных учреждений и государственных компаний отсутствие отчетности или ее нарушение может повлечь за собой увольнение руководителя и других ответственных лиц, а также возможность привлечения к уголовной ответственности.

Помимо штрафов, невыполнение нулевой отчетности может привести к другим негативным последствиям. Компания или предприниматель может быть признан недобросовестным участником делового оборота, что может негативно сказаться на репутации и привлекательности для партнеров и клиентов. Также такие нарушения могут стать основанием для повышенного внимания со стороны контролирующих органов в дальнейшем.

В целях избежания негативных последствий и штрафов, важно всегда своевременно и корректно представлять нулевую отчетность в установленные сроки. Это поможет поддерживать положительную репутацию и избежать проблем при взаимодействии с налоговыми, финансовыми и другими органами контроля.

Что такое нулевая отчетность и для кого она обязательна?

Нулевую отчетность должны подавать предприниматели, зарегистрированные как индивидуальные предприниматели, независимо от вида деятельности и количества полученных доходов. Также нулевой отчет должны представлять юридические лица, которые находятся на учете в налоговых органах, но не осуществляли коммерческую деятельность или не получали доходы в отчетном периоде.

Подача нулевой отчетности обязательна даже в случае прекращения деятельности или приостановки предпринимательской деятельности. Несоблюдение требований по подаче нулевой отчетности может повлечь за собой серьезные финансовые и юридические последствия, включая штрафы и административные санкции.

Ответственность за несдачу нулевой отчетности

В соответствии с законодательством, все предприятия и индивидуальные предприниматели обязаны предоставлять отчетность в налоговые органы, даже если в данном отчетном периоде у них не было каких-либо доходов или расходов. Это называется нулевой отчетностью.

За несдачу нулевой отчетности предприниматели могут быть подвергнуты следующим последствиям:

- Наложение штрафов. Налоговые органы имеют право наложить штраф на предпринимателя за каждый день просрочки сдачи нулевой отчетности. Размер штрафа может быть разным и зависит от конкретных обстоятельств и законодательства страны.

- Блокировка счета. При несдаче нулевой отчетности налоговые органы имеют право заблокировать счет предпринимателя. Это может привести к невозможности осуществления расчетов и проведения операций по счету.

- Принудительное отчуждение имущества. В некоторых случаях, при систематическом нарушении обязанностей по сдаче отчетности, налоговые органы могут применить меру принудительного отчуждения имущества предпринимателя для погашения задолженности.

- Уголовная ответственность. В случае уклонения от уплаты налогов и систематического нарушения требований по сдаче отчетности, предприниматель может быть привлечен к уголовной ответственности, что может привести к штрафам и даже лишению свободы.

В целях избежания указанных последствий, предпринимателям необходимо всегда соблюдать требования закона и своевременно сдавать нулевую отчетность, даже если в данном отчетном периоде не было активности. Такой подход поможет избежать штрафов и неприятных юридических проблем.

Штрафы за несдачу нулевой отчетности

Несдача нулевой отчетности может привести к серьезным финансовым последствиям для организации или индивидуального предпринимателя. Законодательство предусматривает штрафы и санкции за неисполнение данного обязательства.

Штрафы за несдачу нулевой отчетности устанавливаются в зависимости от статуса налогоплательщика и нарушений, допущенных при несоблюдении сроков передачи документов. Деление налогоплательщиков происходит на следующие группы:

- Юридические лица и индивидуальные предприниматели, имеющие статус малого предприятия;

- Юридические лица, рассматриваемые как налоговые резиденты других стран;

- Юридические лица, получившие налоговую льготу;

- Иные юридические лица и индивидуальные предприниматели.

Вышеуказанные группы имеют различные суммы штрафов за несдачу нулевой отчетности. Штрафы также могут увеличиваться в зависимости от количества дней просрочки.

В случае наличия двух и более административных правонарушений за последние 12 месяцев, штраф может быть увеличен и составить до 50 процентов от минимального размера.

Следует отметить, что регулярные нарушения в сфере сдачи отчетности могут привести к более серьезным последствиям, вплоть до лишения лицензии на осуществление деятельности.

Возможные последствия отсутствия нулевой отчетности

Отсутствие нулевой отчетности может иметь серьезные последствия для юридических и индивидуальных предпринимателей. Прежде всего, отсутствие данного отчета может рассматриваться как нарушение законодательства и влечь за собой административную ответственность.

Штрафы за несдачу нулевой отчетности могут быть назначены государственными налоговыми органами. Величина штрафа зависит от различных факторов, включая сумму неуплаченных налогов, период задолженности и иные обстоятельства. Штрафы могут быть значительными и создать дополнительные финансовые трудности для предпринимателя.

Кроме того, несдача нулевой отчетности может привести к возникновению проблем с налоговой службой в будущем. Несоблюдение сроков сдачи отчетов может привести к дополнительным проверкам со стороны государственных органов и повышению интереса к деятельности предпринимателя.

В случае отсутствия нулевой отчетности предприниматель также может столкнуться с риском потери доверия со стороны партнеров и клиентов. Неточность и неполная информация в отчетах могут создать негативное впечатление о деятельности предпринимателя, что может отразиться на его репутации и возможности развития бизнеса.

В целом, отсутствие нулевой отчетности может привести к серьезным последствиям, включая финансовые потери, правовые проблемы и негативное влияние на бизнес. Поэтому рекомендуется всегда соблюдать сроки и предоставлять полную и точную отчетность, чтобы избежать негативных последствий.

Жалобы и иски в отношении невыполнения нулевой отчетности

Невыполнение обязательной нулевой отчетности может повлечь за собой серьезные последствия для юридических лиц и предпринимателей. Как правило, все сведения о доходах и расходах должны быть представлены в налоговую службу до установленного срока. Однако, иногда бывают случаи, когда компании или предпринимателю не удается предоставить данную отчетность.

В случае невыполнения нулевой отчетности, налоговая служба может применять меры административной или финансовой ответственности. Однако, те, кто сталкивается с подобной ситуацией, имеют право на обжалование решения налоговых органов. Обжалование можно подать в арбитражный суд или в вышестоящий налоговый орган.

В случае необоснованного удержания средств, взыскание штрафов и применения других санкций без надлежащего обоснования, юридическое лицо или предприниматель могут подать иск в суд с требованиями о защите своих прав и возврате незаконно взысканных сумм.

При подаче иска налогоплательщик, в случае если суд признает его законным, может оспорить применение штрафных санкций, взыскание неустоек и минимизировать последствия, вызванные невыполнением нулевой отчетности.

Однако, следует помнить, что обращение в суд всегда означает длительное время ожидания решения и возможные затраты на услуги адвокатов и юристов для представления интересов налогоплательщика. Поэтому налогоплательщикам рекомендуется всегда возлагать свои обязанности по своевременному представлению нулевой отчетности на компетентных специалистов с опытом работы в данной сфере. Это поможет избежать негативных последствий, связанных с невыполнением отчетной документации.

Как избежать штрафов и последствий при невыполнении нулевой отчетности?

Невыполнение нулевой отчетности может привести к серьезным последствиям и наложению штрафов. Однако, соблюдая несколько простых правил, вы можете избежать негативных последствий.

- Следите за сроками: Убедитесь, что вы знаете все сроки подачи отчетов и не пропустите время для подачи нулевой отчетности. Регулярно проверяйте календарь отчетности и устанавливайте напоминания о сроках.

- Тщательно заполняйте отчетность: Прежде чем подать нулевую отчетность, убедитесь, что все поля заполнены корректно и информация верна. Ошибки в отчетности могут привести к задержкам и отказу в ее приеме.

- Сохраняйте подтверждающие документы: Важно хранить копии подтверждающих документов о подаче нулевой отчетности. Это может быть полезным в случае споров или проверок со стороны налоговых органов.

- Обратитесь за помощью: Если вы не уверены в процедуре подачи нулевой отчетности или у вас возникли какие-либо вопросы, обратитесь за помощью к профессионалам или к специалистам в области бухгалтерии и налогообложения.

- Будьте внимательны и ответственны: Следите за изменениями в законодательстве и правилах отчетности. Будьте внимательны к своим обязанностям и выполняйте их своевременно и правильно.

Соблюдая эти рекомендации, вы сможете избежать штрафов и негативных последствий, связанных с невыполнением нулевой отчетности. Помните, что соблюдение законодательства и выплата налогов являются важными обязанностями каждого предпринимателя.

Сроки и особенности сдачи нулевой отчетности

В случае, если предприниматель не имеет осуществленной хозяйственной деятельности или ее результаты за отчетный период равны нулю, необходимо сдавать нулевую отчетность. Это означает, что предприниматель обязан представить отчет о своей деятельности, но в нем не будет указана какая-либо финансовая информация или данные о движении денежных средств.

Сроки сдачи нулевой отчетности зависят от организационно-правовой формы предпринимателя.

Для индивидуальных предпринимателей, осуществляющих деятельность без образования юридического лица, сроки сдачи нулевой отчетности совпадают с общими сроками сдачи отчетности, то есть до 30 апреля следующего года.

Для юридических лиц сроки сдачи нулевой отчетности зависят от ее распределения на квартальные или годовые отчетные периоды. Если отчетность сдается по кварталам, то нулевая отчетность подается вместе со следующей отчетностью. Если отчетность сдается один раз в год, то нулевая отчетность можно подать вместе с годовым отчетом.

Особенностью сдачи нулевой отчетности является то, что она представляется в электронном виде через установленную налоговыми органами форму отчета. Предпринимателю необходимо иметь электронную подпись, чтобы подписать отчет и представить его в налоговую службу.

Несоблюдение сроков и обязательства по сдаче нулевой отчетности могут повлечь за собой наложение штрафов и иных санкций со стороны налоговых органов. Поэтому необходимо быть внимательными и своевременно сдавать нулевую отчетность, чтобы избежать нежелательных последствий.

Возможные ситуации, когда нулевую отчетность можно не сдавать

Отсутствие деятельности. Если предприятие или организация в течение отчетного периода не осуществляла никакой коммерческой или финансовой деятельности, то сдача нулевой отчетности не требуется. В таком случае достаточно предоставить документы, подтверждающие отсутствие активности.

Расторжение деятельности. Если бизнес был ликвидирован или прекратил свою деятельность в течение отчетного периода, то также нет необходимости сдавать нулевую отчетность. Однако необходимо предоставить документы, подтверждающие расторжение или прекращение деятельности.

Освобождение от налогообложения. В некоторых случаях, предприятия и организации могут получить особый статус, освобождающий их от уплаты налогов. Если организация получила соответствующее подтверждение и уведомление от налоговых органов, то сдача нулевой отчетности не требуется.

Несмотря на возможные исключения, в большинстве случаев предприятия и организации должны сдавать нулевую отчетность в установленные сроки. В случае непредставления отчета, предусмотрены штрафные санкции за нарушение законодательства.