В период окончания финансового года предпринимателям приходится столкнуться со множеством задач, связанных с оформлением налоговых документов. Необходимо аккуратно и грамотно решить вопросы, связанные с Налогом на доходы физических лиц (НДФЛ), чтобы избежать ненужных проблем и не потерять время на исправление ошибок.

Для эффективного оформления НДФЛ в конце финансового года рекомендуется использовать несколько стратегий, направленных на максимизацию удобства и минимизацию рисков. Применение этих подходов поможет предпринимателям упростить процесс подачи деклараций, сэкономить время и ресурсы, а также снизить вероятность возникновения налоговых задолженностей.

Одной из ключевых стратегий является правильное ведение учета доходов и расходов. Благодаря точному и аккуратному подходу к составлению учетной документации, предприниматель имеет возможность минимизировать неопределенности, связанные с налоговыми расчетами. Оказывается, что сбор информации о доходах и расходах ежедневно или еженедельно - более эффективный и удобный подход, чем затягивание этого процесса до конца года.

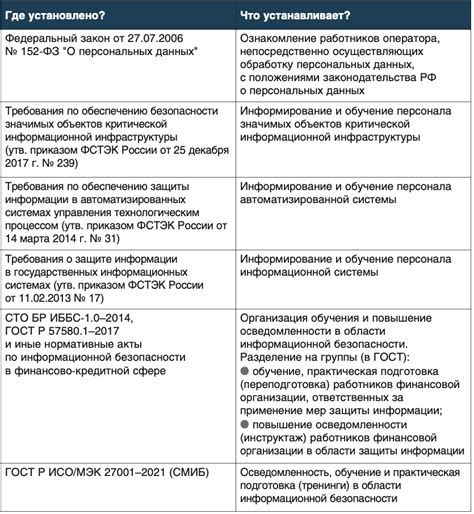

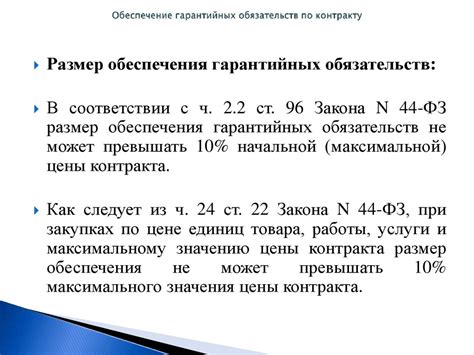

Другим важным аспектом является осведомленность о налоговых обязательствах. У предпринимателя необходимо подробно изучить все нормативные акты и законы, федеральные и региональные инструкции, связанные с НДФЛ. Понимание нюансов и требований налоговой системы позволит избежать ошибок и упущений при оформлении деклараций и устранить риски, связанные с неправильными действиями владельца бизнеса в процессе налогового учета.

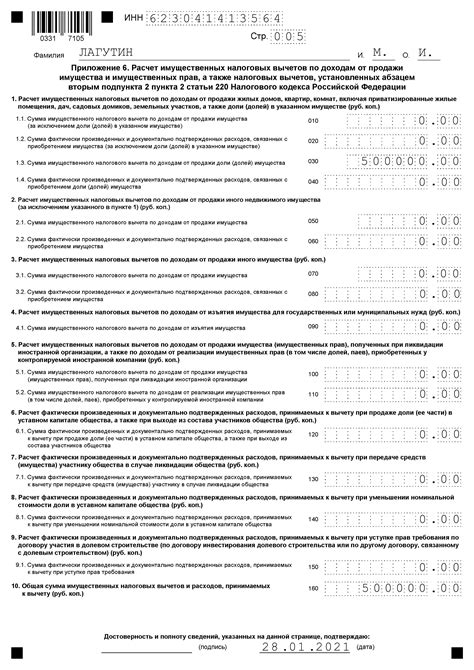

Основные принципы заполнения налоговых деклараций по налогу на доходы физических лиц

В первую очередь, важно правильно идентифицировать и классифицировать все виды доходов, получаемых физическим лицом. При этом необходимо учитывать различные источники доходов, такие как заработная плата, арендный доход, доход от предпринимательской деятельности, проценты по вкладам и другие.

Аналогичное важное требование – корректное учетное отнесение всех налоговых вычетов и льгот, доступных физическим лицам. Это может включать в себя вычеты на детей, на обучение, на лечение, а также налоговые льготы для различных категорий налогоплательщиков.

Важно также учесть, что налоговая декларация по НДФЛ должна быть заполнена в соответствии с установленной формой. Необходимо использовать правильные коды, указывать необходимые сведения и обязательно следовать инструкции к заполнению декларации.

- Идентифицировать и классифицировать все виды доходов;

- Учитывать доступные налоговые вычеты и льготы;

- Заполнять декларацию в соответствии с установленной формой и инструкцией.

Соблюдение данных принципов является важным шагом при оформлении налоговых деклараций по налогу на доходы физических лиц. Тщательное заполнение декларации и предоставление всех необходимых сведений позволит избежать возможных ошибок, расчетных претензий со стороны налоговых органов и обеспечить законность и прозрачность налогового процесса.

Значимость корректного документооборота и осведомленность по требованиям государства

Соблюдение данной процедуры не только поможет избежать возможных штрафов или неудобств, связанных с неправильным заполнением декларации, но также позволит предоставить точные и корректные данные о доходах и налогах граждан. Таким образом, государство сможет получить полную и достоверную информацию о потоке доходов в экономике, что в свою очередь облегчит разработку бюджетных планов и принятие решений о социальных программах.

Однако, правильное оформление документов и понимание требований государства не всегда является простой задачей, поскольку налоговое законодательство и требования могут быть сложными и изменяться из года в год. Более того, нарушение налоговых правил может привести к негативным последствиям и проблемам для налогоплательщиков.

В связи с этим, имеет большое значение ознакомиться с требованиями государства и иметь полное представление о правилах и процедурах отчетности по НДФЛ. Ответственное и внимательное отношение к документационным процессам поможет избежать лишних проблем и обеспечит сохранность прав и интересов налогоплательщика.

Составление необходимой документации для получения налоговой выгоды

В данном разделе мы рассмотрим, как собрать все необходимые документы для оформления налоговых вычетов на основе доходов, полученных в течение определенного времени.

В процессе подготовки документов, требуется собрать и предоставить информацию, подтверждающую получение доходов и расходов в соответствии с действующими законодательными актами. Данная информация и документация позволят вам воспользоваться налоговыми льготами или вычетами, основанными на предоставленных доказательствах.

Одним из важных шагов является составление декларации о доходах, где необходимо указать все доходы за отчетный период. Помимо этого, возможно потребуется предоставление документов, подтверждающих уплату налогов в других странах и наличия иностранных счетов, если таковые имеются.

Дополнительно, при подготовке документов нужно учесть информацию о полученных налоговых вычетах, которые могут быть связаны с определенными категориями расходов, такими как образование, медицинские расходы, покупка недвижимости и другие. В этих случаях нужно подтвердить финансовые операции с помощью соответствующих документов.

Правильно собранная и предоставленная документация является ключевым аспектом при оформлении НДФЛ и обеспечивает возможность получить налоговые выгоды в соответствии с законодательством. Все документы должны быть правильно оформлены и содержать необходимую информацию, чтобы избежать возможных проблем с налоговыми органами.

Сбор и сохранение необходимых документов: процесс и подробности

В данном разделе рассмотрим порядок формирования списка документов, которые требуется предоставить при оформлении НДФЛ в конце года, а также укажем важные детали их сохранения. Значительное внимание уделено не только конкретным требованиям, но и правильному хранению документов, чтобы обеспечить безопасность и доступ к ним в будущем. Перейдем к более подробному изучению процесса и обсудим каждую стадию, начиная с составления списка до окончательного файла с необходимыми документами.

- При первой стадии составления списка документов, следует учесть информацию о расчетах заработной платы, налоговых вычетах и иных важных элементах. Рекомендуется включить в список все необходимые уведомления, справки, декларации и подобные документы, чтобы предоставить полную информацию о доходе и налоговых вычетах.

- На следующей стадии необходимо проверить актуальность каждого документа. Убедитесь, что все документы действительны и не устарели, чтобы избежать задержек или проблем при их представлении.

- Затем рекомендуется создать папку или специальное место для хранения документов. Обратите внимание на архивацию и организацию файлов, чтобы в дальнейшем было удобно найти необходимые документы.

- Также следует обратить внимание на безопасность сохраняемых документов. Рекомендуется хранить их в месте, недоступном для посторонних лиц, а также регулярно создавать резервные копии, чтобы минимизировать риски потери информации.

- В завершении, следует оценить эффективность и полноту списка собранных документов, чтобы убедиться в их соответствии требованиям органов налоговой службы. При необходимости, мы можем сделать дополнения или исправления, чтобы достичь наилучшего результата.

Таким образом, определение списка необходимых документов и правильный порядок их сохранения при оформлении НДФЛ являются важными шагами, которые обеспечивают точность и надежность всего процесса. Специальное внимание следует обратить на составление списка, проверку актуальности документов, организацию сохранения и обеспечение безопасности информации, а также оценку полноты и соответствия с требованиями налоговых органов.

Расходы, которые возможно учесть при расчете суммы НДФЛ

При расчете суммы налога на доходы физических лиц (НДФЛ) есть возможность учитывать определенные расходы, что позволяет уменьшить общую налоговую базу и, соответственно, сумму, подлежащую уплате в бюджет.

При наличии документально подтвержденных расходов, их учет при расчете НДФЛ может сильно облегчить финансовую нагрузку на налогоплательщика. Важно учесть, что для каждой категории расходов действуют свои правила и требования, и не все из них будут учтены в расчете налога.

- Расходы на обучение, в том числе на покупку учебной литературы и оплату образовательных услуг;

- Медицинские расходы, такие как оплата услуг врачей, лечение, препараты, медицинские услуги и процедуры;

- Расходы на благотворительность, если налогоплательщик пожертвовал деньги или имущество организации, имеющей статус некоммерческой;

- Налоговый вычет на ребенка - сумма, установленная законодательством, которая вычитается из общей налогооблагаемой базы на каждого ребенка на иждивении;

- Проценты по ипотечным, потребительским или другим видам кредитов.

Важно учесть, что существуют ограничения по размеру расходов и условиям их учета при расчете НДФЛ. Поэтому перед оформлением документов необходимо ознакомиться с действующим законодательством и консультироваться с юристом или налоговым консультантом в целях максимального снижения налоговой нагрузки.

Возможность учесть определенные затраты и получить налоговые льготы

Аккуратное документирование и осознанное применение налоговых вычетов, подарит вам возможность влиять на свою налоговую нагрузку в течение года и при учете различных категорий затрат. Среди них могут быть расходы на образование, лечение, попечительство над детьми, приобретение жилья, вклады в пенсионные фонды и другое.

Для того чтобы воспользоваться возможностью налоговых льгот, необходимо тщательно изучить действующее законодательство и условия предоставления таких льгот. Важно учесть, что эти возможности и суммы вычетов могут различаться в зависимости от региона проживания, типа затрат и дохода. Также стоит обратить внимание на установленные сроки и процедуры подачи документов для получения налоговых льгот.

Идентификация и учет всех возможных затрат поможет вам не только получить налоговые вычеты и льготы, но и в целом осознанно управлять своими финансами. Не забывайте своевременно собирать и хранить все необходимые документы и выписки о затратах, чтобы не было проблем при предоставлении их налоговым органам при заполнении налоговой декларации.

Как составить налоговую декларацию по НДФЛ?

При заполнении налоговой декларации по НДФЛ необходимо учитывать все требования и правила, чтобы избежать возможных ошибок и штрафных санкций. В данном разделе рассмотрим основные этапы заполнения декларации и предоставим рекомендации для правильного оформления.

Шаг 1: Соберите все необходимые документы.

Перед заполнением налоговой декларации по НДФЛ, убедитесь, что у вас есть все нужные документы: трудовой договор, справка о доходах, вычеты и другие документы, подтверждающие ваши доходы и расходы за отчетный период.

Шаг 2: Ознакомьтесь с инструкцией по заполнению декларации.

Перед тем, как приступить к заполнению декларации, важно прочитать и осознать инструкцию, предоставленную налоговым органом. В инструкции указаны все правила и требования к заполнению декларации, а также конкретные порядок заполнения разделов и полей.

Шаг 3: Внимательно заполняйте каждый раздел декларации.

При заполнении каждого раздела декларации важно быть внимательным и точным. Укажите все свои доходы и расходы, используя соответствующие поля. Обратите также внимание на возможные вычеты, которые вы можете применить для уменьшения налоговой базы.

Шаг 4: Проверьте правильность заполнения и подготовьте документы для отправки.

После того, как вы заполнили все разделы декларации, важно проверить правильность и точность данных. Перед отправкой декларации налоговому органу убедитесь, что все поля заполнены корректно и отсутствуют возможные ошибки.

Следуя этим рекомендациям и уделяя должное внимание процессу заполнения налоговой декларации по НДФЛ, вы сможете заполнить декларацию без проблем и избежать негативных последствий со стороны налоговых органов.

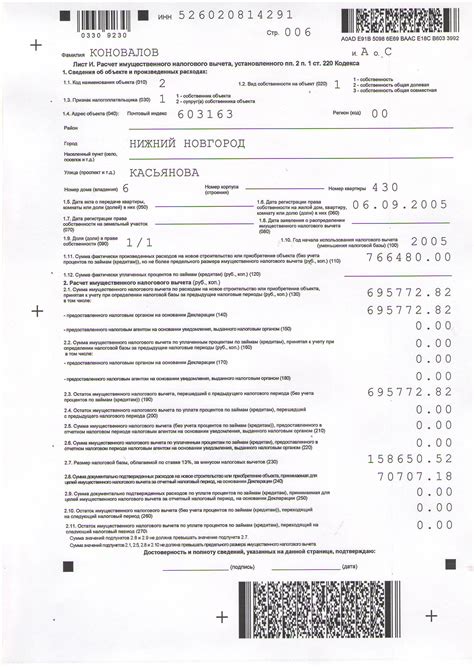

Пошаговая инструкция по заполнению декларации и обязательные поля для тщательного заполнения

Раздел "Пошаговая инструкция о заполнении декларации и обязательные поля для внимательного заполнения" предлагает детальную информацию о процессе заполнения декларации и необходимых полей, на которые следует обратить особое внимание. Здесь будут представлены важные указания и шаги для внимательного и точного заполнения формы декларации.

В первую очередь, при заполнении декларации необходимо учитывать следующие обязательные поля: таблица 1, таблица 2 и таблица 3. В таблице 1 необходимо указать свои персональные данные, такие как ФИО и ИНН. Таблица 2 предназначена для отражения доходов и источников доходов, включая зарплату, проценты, аренду и другие виды доходов. В таблице 3 необходимо указать возможные вычеты и налоги, которые могут быть учтены при расчете НДФЛ.

Для успешного заполнения декларации рекомендуется ознакомиться со следующими шагами:

- Внимательно прочитайте инструкцию к декларации, чтобы понять общие правила и требования.

- Будьте внимательны при заполнении каждого поля, особенно тех, которые относятся к доходам и налогам.

- Убедитесь, что все указанные данные точны и соответствуют вашей финансовой ситуации.

- Проверьте правильность расчета налогов и вычетов перед отправкой декларации.

Необходимо также отметить, что при заполнении декларации следует придерживаться требований и правил, установленных налоговыми органами. Любые несоответствия в заполнении декларации могут повлечь за собой негативные последствия, вплоть до денежных штрафов и правовых преследований. Поэтому особое внимание следует уделять деталям и точности заполнения декларации.

В разделе "Пошаговая инструкция о заполнении декларации и обязательные поля для внимательного заполнения" вы получите все необходимые сведения и рекомендации, чтобы успешно заполнить декларацию и избежать потенциальных ошибок. Следуя этим инструкциям, вы сможете правильно заполнить все обязательные поля и представить свою декларацию без проблем.

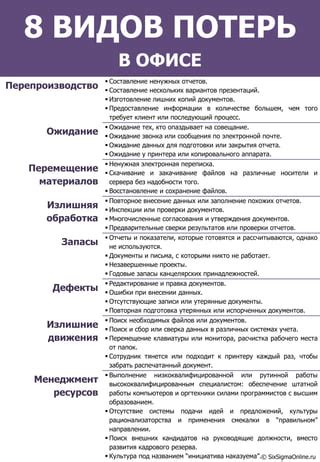

Ошибки, которые допускают чаще всего при оформлении документа об уплате НДФЛ

При оформлении документа, который подтверждает уплату налога на доходы физических лиц, существует ряд ошибок, которые встречаются довольно часто и могут привести к негативным последствиям для налогоплательщика. Знание этих ошибок и способов их избежания позволит вам корректно оформить НДФЛ и избежать внимания со стороны налоговой службы.

- Неправильно указанная сумма дохода: при заполнении документа обязательно указывайте точную сумму дохода, исключая любые несущественные или ошибочные данные;

- Неправильно указанная категория дохода: убедитесь, что вы правильно указали категорию вашего дохода, так как это может повлиять на размер налоговой ставки;

- Отсутствие необходимой документации: при оформлении НДФЛ необходимо предоставить все необходимые документы, подтверждающие ваш доход, иначе налоговая служба может потребовать дополнительные объяснения;

- Неправильно заполненная форма: при заполнении документа обязательно следуйте инструкциям и правилам оформления, чтобы избежать неверного заполнения формы;

- Неактуальная информация: обязательно проверьте все данные, указанные в документе, на актуальность и их соответствие текущей ситуации;

Избежание этих распространенных ошибок поможет вам правильно оформить документ об уплате НДФЛ и избежать неприятных последствий в будущем.

Ошибки при заполнении декларации и методы их устранения

Во время заполнения декларации по налогу на доходы физических лиц (НДФЛ) важно избегать наиболее распространенных ошибок. Некорректное заполнение декларации может привести к непредвиденным последствиям, таким как штрафы или дополнительные проверки со стороны налоговых органов. Поэтому необходимо изучить наиболее часто совершаемые ошибки и способы их устранения, чтобы гарантировать правильное заполнение и соблюдение налоговых правил.

1. Неправильное указание доходов

Часто налогоплательщики допускают ошибки при определении и учете своего дохода. Некорректное указание доходов может привести к задолженности или недоплате налога. Для избежания таких ошибок рекомендуется внимательно проанализировать все виды дохода, включая заработную плату, проценты по вкладам, доходы от сдачи имущества в аренду и другие источники дохода. Использование специальных онлайн-калькуляторов и консультация с налоговым экспертом может помочь учесть все доходы и предотвратить ошибки при заполнении декларации.

2. Некорректная учетная информация

Ошибки в учетной информации, такой как неправильное указание персональных данных, адреса проживания, ИНН и других идентификационных данных, могут привести к задержкам и проверкам со стороны налоговых органов. Для избежания таких ошибок рекомендуется тщательно проверить и уточнить все необходимые данные до заполнения декларации. Важно также быть внимательным при заполнении электронной декларации, чтобы избежать опечаток и ошибок при вводе информации.

3. Неправильное применение льгот и вычетов

Применение льгот и вычетов при заполнении декларации может существенно влиять на итоговую сумму налога. Ошибки при указании и расчете льгот и вычетов могут привести к недоплате или переплате налога. Чтобы избежать таких ошибок, необходимо тщательно изучить все возможные льготы и вычеты, которые могут быть доступны в конкретной ситуации. Консультация с налоговым консультантом или использование специализированных программ для расчета налоговых вычетов может помочь учесть все доступные льготы и вычеты и избежать ошибок в декларации.

После ознакомления с наиболее распространенными ошибками, возникающими при заполнении декларации по НДФЛ, важно провести тщательный анализ своей ситуации, внимательно проверить все предоставленные данные и использовать доступные инструменты для избежания ошибок. Только соблюдая правильные налоговые процедуры и избегая ошибок, можно быть уверенным в правильности заполнения декларации и избежать неприятных последствий со стороны налоговых органов.

Вопрос-ответ

Какие документы необходимо подготовить для оформления НДФЛ в конце года?

Для оформления НДФЛ в конце года необходимо подготовить следующие документы: копии трудовых договоров, выписки начислений заработной платы, копии страховых свидетельств, свидетельства о доходах из других источников (если имеются), а также сведения о доходах, полученных от нерезидентов.

Какие дополнительные расходы можно учесть при оформлении НДФЛ в конце года?

При оформлении НДФЛ в конце года можно учесть следующие дополнительные расходы: расходы на лечение, оплату обучения для себя и детей, взносы на добровольное медицинское страхование, дополнительные пенсионные страховые взносы, расходы на строительство и реконструкцию жилых помещений, а также расходы на уплату процентов по ипотечным кредитам.

Как правильно заполнить декларацию по НДФЛ?

Для правильного заполнения декларации по НДФЛ необходимо собрать все необходимые документы, внимательно ознакомиться с инструкцией по заполнению, указать все доходы, полученные за отчетный период, а также учесть возможные льготы и вычеты. Важно проверить правильность указанных данных перед подачей декларации.

Какие сроки подачи декларации по НДФЛ?

Сроки подачи декларации по НДФЛ могут различаться в зависимости от источника дохода и статуса налогоплательщика. Для большинства налогоплательщиков срок подачи декларации - до 1 мая следующего года. Однако, для некоторых групп налогоплательщиков существуют отдельные сроки, например, для индивидуальных предпринимателей и физических лиц, получающих доходы из-за рубежа.