Когда наступает время получения зарплаты, мы всегда интересуемся лишь одним - сколько денег останется у нас "чистыми" после всех вычетов и налогов. Однако многим из нас так и не удалось разобраться в формуле, по которой расчитывается итоговая сумма. Поэтому важно знать некоторые основные моменты, чтобы не попасть в ловушку и получить ту зарплату, которая полагается именно вам.

Как правило, величина нашей чистой зарплаты зависит от множества факторов, таких как налоговые вычеты, социальные отчисления и дополнительные начисления. Особенности налогообложения, страховых взносов и прочих расчетов могут варьироваться в зависимости от страны и региона. Но несмотря на это, существует некоторая общая формула, которая позволяет получить представление о том, сколько вы будете получать на руки каждый месяц.

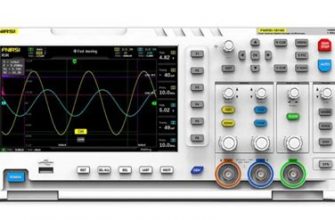

На первый взгляд, расчет чистой зарплаты может показаться сложным и запутанным, но на самом деле все гораздо проще. Существуют специальные калькуляторы и онлайн-сервисы, которые помогут вам разобраться в этой теме и предоставят детальный расчет ваших доходов. Однако, знание основных принципов и правил расчета является необходимым, чтобы быть уверенным в том, что все с вами верно и беспристрастно.

Сколько денег мы отдаем государству: процент налога с зарплаты

Когда мы получаем свою заработную плату, многие из нас чувствуют, что часть денег исчезает как будто волшебным образом. Это происходит из-за налогов, которые удерживаются с нашей зарплаты. Какой процент налога мы должны отдать государству?

Налоговая ставка, или процент налога, который удерживается с заработной платы, является важным аспектом для каждого работника. Это представляет собой определенный процент, который государство взимает с наших доходов и использует для финансирования различных общественных программ и услуг.

Определение точного процента налога, который будет удерживаться с вашей зарплаты, зависит от множества факторов, включая ваш общий доход, статус занятости, налоговые вычеты и льготы, а также законы и политику налогообложения вашей страны.

Если вы работаете на постоянной основе и ваш доход составляет определенную сумму, возможно, что у вас будет фиксированная ставка налога. Однако, если ваш доход меняется или вы получаете дополнительные доходы из других источников, то налоговая ставка может быть рассчитана исходя из сложных формул.

Узнать свою налоговую ставку может быть сложно, поскольку она может меняться от года к году или даже в течение года. Чтобы быть уверенным, что вы понимаете, сколько налога будет удерживаться с вашей зарплаты, лучше обратиться к профессионалу в области налогообложения или использовать налоговые калькуляторы, предоставляемые налоговыми учреждениями вашей страны.

Основные составляющие налогов, возвращаемых с заработной платы

Когда мы получаем заработную плату, мы не всегда получаем полную сумму, указанную в трудовом договоре. В нашей стране, как и во многих других, установлена система налогообложения, которая означает, что сумма наших заработанных средств в конечном итоге может быть уменьшена за счет уплаты налогов. Определение основных видов налогов, которые удерживаются с зарплаты, поможет вам более полно понять, как и на что облагается вашы заработанные деньги.

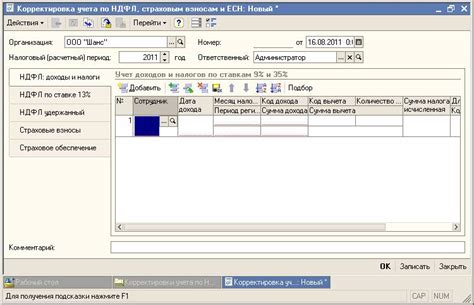

- НДФЛ (налог на доходы физических лиц): этот налог уплачивается с дохода физического лица и является основным налогом, удерживаемым с зарплаты. Он рассчитывается на основе разницы между заработной платой и налоговыми вычетами, и чаще всего удерживается работодателем в день выплаты зарплаты.

- Взносы в ПФР (Пенсионный фонд Российской Федерации): это обязательные платежи, которые уплачиваются на обеспечение будущей пенсии. Размер взносов зависит от заработной платы и устанавливается законодательно.

- Взносы в ФФОМС (Федеральный фонд обязательного медицинского страхования): эти взносы предназначены для обеспечения гарантированного бесплатного медицинского обслуживания. Размер взносов также зависит от заработной платы и устанавливается законодательно.

- Взносы в ФСС (Фонд социального страхования): эти взносы предназначены для обеспечения социального страхования, включая лечение, больничные, пособия по уходу за ребенком и другие выплаты в случае болезни или временной нетрудоспособности.

Важно помнить, что размеры налогов и взносов могут меняться в зависимости от законодательных актов, устанавливающих актуальные ставки и правила расчета. Также существуют различные налоговые вычеты и льготы, которые могут снизить общую сумму уплачиваемых налогов при определенных условиях.

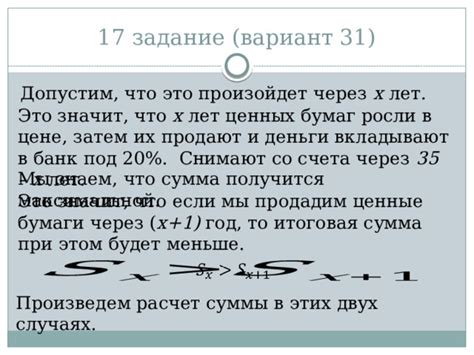

Рассчет суммы налоговых вычетов

Основная задача при расчете суммы налоговых вычетов - максимально оптимизировать налоговые платежи и увеличить фактическую сумму доступной зарплаты.

Для начала, необходимо определить, какие налоговые вычеты доступны в конкретной стране или регионе, а также узнать ограничения и условия, с которыми они предоставляются. Некоторые из наиболее распространенных видов налоговых вычетов включают вычеты на детей, вычеты на образование, вычеты на благотворительные взносы и вычеты на ипотечные проценты.

Для расчета суммы налоговых вычетов следует собрать необходимую документацию, включая доказательства расходов, связанных се вычетами. Это может включать квитанции об оплате образовательных услуг, справки из школы или университета, документы, подтверждающие благотворительные взносы, и сведения о процентах по ипотеке.

После сбора всех необходимых документов, необходимо ознакомиться с налоговым кодексом или консультацией с налоговым экспертом, чтобы узнать, каким образом можно учесть эти вычеты при расчете налоговой базы. Каждая страна или регион может иметь свои специфические правила и процедуры.

Итак, путем определения налоговых вычетов и их правильного учета можно существенно снизить сумму налоговых платежей и увеличить фактическую сумму зарплаты, что, безусловно, положительно сказывается на финансовом благополучии каждого налогоплательщика.

Итоговая сумма, удерживаемая при работе со сменными ставками

Работая по сменным ставкам, важно иметь представление о том, как и сколько отчислений будут удерживаться от вашей заработной платы. Знание этих деталей позволит вам более точно оценить свои финансовые возможности и спланировать свои расходы и сбережения.

Дополнительные начисления, учитываемые в общей сумме заработной платы

Перечень дополнительных начислений, включаемых в общую сумму заработной платы, может оказаться шире, чем вы думаете. Помимо стандартного оклада, сотрудник может рассчитывать на различные доплаты и дополнительные выплаты, которые могут значительно повлиять на конечную сумму, получаемую на руки.

К таким дополнительным начислениям, которые работодатель может учесть в заработной плате, относятся:

- Премии и бонусы – это денежные вознаграждения, которые начисляются за особые достижения или выдающуюся работу. Премии и бонусы могут быть выплачены как разово, так и регулярно в определенный период;

- Наценки и проценты – это дополнительные выплаты, которые предусмотрены в рамках особого типа работы или выполнения специальных задач. Например, продавцы могут получать процент от продаж, а сотрудники, занимающиеся определенным проектом, могут получать наценку сверх оклада;

- Доплаты за сверхурочные работы – если сотрудник работает сверх нормального рабочего времени, ему могут быть начислены доплаты за отработанные сверхурочные часы;

- Надбавки – это дополнительные выплаты, устанавливаемые для отдельных категорий сотрудников или в рамках определенных условий труда. К надбавкам могут относиться, например, оплата работы в ночное время, выплаты за работу в выходные дни или за отдельные виды работ;

- Потери оборудования или материалов – при определенных условиях сотрудник может нести ответственность за потерю или повреждение оборудования или материалов. В таких случаях работодатель может учесть эту сумму в заработной плате сотрудника;

- Оплата отпусков и больничных – работник имеет право на оплату своего отпуска и больничных листов в соответствии со стандартами и законами;

- Социальные начисления – это суммы, начисляемые на социальные нужды сотрудника, такие как пенсионные отчисления, медицинское страхование или другие виды социальной поддержки.

Важно помнить, что перечень дополнительных начислений может быть индивидуален для каждой организации и зависит от ее правил и политики. Понимание, какие дополнительные выплаты могут быть учтены в заработной плате, позволяет более точно оценить объем своих доходов и заранее планировать свое финансовое будущее.

Узнайте, какие вычеты могут снизить вашу налогооблагаемую базу

Одним из способов уменьшить налогооблагаемую базу является пожертвование денег на благотворительные организации. При этом, если вы сможете подтвердить факт пожертвования, то вы сможете получить вычет суммы пожертвования при расчете налогов. Таким образом, помощь нуждающимся может иметь положительный эффект на ваши налоговые обязательства.

Примечание: благотворительные организации часто имеют определенные требования и ограничения для получения вычета. Убедитесь, что вы соответствуете всем необходимым условиям перед произведением пожертвования.

Воспользуйтесь вычетами на детей

Если у вас есть дети, то вы можете иметь право на налоговый вычет. Вычитаемая сумма за каждого ребенка может различаться в зависимости от законодательства и условий, но в большинстве случаев она позволяет значительно снизить ваш общий налоговый расчет.

Примечание: проверьте действующие законы и требования в вашей стране, чтобы узнать, какой вычет доступен вам и какие документы вам потребуются для подтверждения.

Возможности для вычета на обучение

Если вы продолжаете обучение или оплачиваете образование для ребенка, то есть шанс получить вычет в связи с эти затратами. Вычиты на образование могут быть доступны как для учащихся, так и для их родителей, и могут включать в себя не только оплату школы или университета, но и расходы на учебники и другие необходимые материалы.

Примечание: убедитесь, что ваши образовательные затраты соответствуют требованиям закона, и сохраняйте все соответствующие документы для подтверждения.

Таким образом, налогооблагаемая база не является постоянной и может быть снижена с помощью различных вычетов. Узнавайте о действующих налоговых положениях в вашей стране и проводите правильные действия, чтобы снизить свои налоговые обязательства и увеличить вашу чистую заработную плату.

Вопрос-ответ

Какие налоги могут быть учтены при расчете чистой зарплаты?

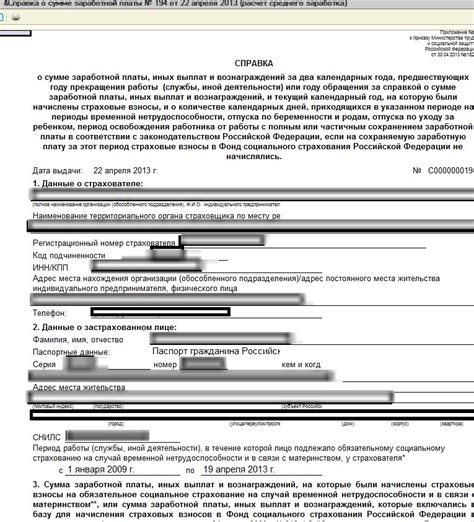

При расчете чистой зарплаты учитываются налог на доходы физических лиц, страховые взносы в Пенсионный фонд, Фонд социального страхования, Фонд обязательного медицинского страхования.

Какой процент налога на доходы физических лиц в настоящее время?

В настоящее время налог на доходы физических лиц составляет 13 процентов.

Что такое налоговый вычет и как он влияет на чистую зарплату?

Налоговый вычет - это сумма, которую можно вычесть из налогооблагаемого дохода. Он позволяет уменьшить налоговую базу и, следовательно, снизить сумму налога, который нужно заплатить. В результате налоговый вычет может увеличить чистую зарплату работника.

Как рассчитывается зарплата после вычета налогов?

Зарплата после вычета налогов рассчитывается путем вычета всех налоговых обязательств из брутто-зарплаты. Для этого необходимо от брутто-зарплаты вычесть налог на доходы физических лиц, страховые взносы и другие обязательные платежи.

Какая формула расчета чистой зарплаты?

Формула расчета чистой зарплаты выглядит следующим образом: Чистая зарплата = Брутто-зарплата - Налог на доходы физических лиц - Страховые взносы - Другие обязательные платежи.