Мы живем в эпоху, когда с каждым днем становится все более важным иметь финансовые инструменты, способные приносить стабильный доход в условиях изменчивости рынка. Но какой инструмент выбрать? Какие риски и выгоды сопутствуют выбору облигаций или акций?

Здесь ключевыми понятиями становятся "стабильность" и "потенциал". Облигации, эти надежные финансовые инструменты, могут обеспечить вам стабильный доход, поскольку представляют собой долговое обязательство, которое эмитент обязуется выплатить на определенной основе. Они идеальны для тех, кто ищет надежности и предпочитает меньшие риски. В то же время, акции привлекают тех, кто стремится к большей прибыли. Благодаря участию в акционерном капитале компании, акционеры получают возможность участвовать в успехах компании и получать дивиденды.

Однако, выбор между ними может быть сложным. Акции, с одной стороны, имеют больший потенциал роста, что может означать большую прибыль в долгосрочном периоде. С другой стороны, их цена может варьироваться и подвергаться рыночным флуктуациям. Что касается облигаций, они предлагают более низкий уровень риска, но, как следствие, приносят меньшую прибыль по сравнению с акциями. Таким образом, нужно внимательно взвесить свои инвестиционные цели и рискоторговые предпочтения перед принятием решения.

История развития и сравнение доходности облигаций и акций

В данном разделе мы рассмотрим историю и развитие финансовых инструментов, известных как облигации и акции, а также проведем сравнение их по доходности.

Первые упоминания о облигациях и акциях встречаются в документах, относящихся к купле-продаже товаров и земли в древние времена. С течением времени их роль и значение в экономике только возрастали. Облигации стали использоваться для привлечения финансовых средств на различные проекты, в то время как акции стали символизировать часть собственности в компаниях.

Однако, наиболее значимые изменения в развитии облигаций и акций произошли в результате индустриальной революции и создания организованных фондовых бирж. В XIX веке облигации и акции стали широко использоваться для финансирования различных проектов, таких как строительство железных дорог и заводов.

- Облигации:

- Исторически, облигации были считаемыми относительно стабильными и надежными финансовыми инструментами, позволяющими инвесторам получать доход в виде процентов по заемным средствам, выданным государством или частной организацией. Облигации являются обязательствами по возврату заемных средств и выплате процентов в установленные сроки.

- Однако, доходность облигаций может быть ниже в сравнении с акциями, и ее размер зависит от кредитного рейтинга эмитента и рыночных условий.

- Больше стабильности и надежности может быть привлекательно для консервативных инвесторов, которые стремятся минимизировать риски и получить постоянный доход.

- Акции:

- Акции представляют долю собственности в компании и допускают инвесторов к получению дохода в виде дивидендов и капиталовым вычетам.

- Потенциальная доходность от инвестиций в акции может быть выше, чем от облигаций, особенно для компаний с быстрым ростом и сильным постоянным доходом.

- Однако, инвестирование в акции сопряжено с большими рисками, так как их цены могут сильно колебаться из-за факторов, таких как экономическая ситуация, конкуренция или управленческие решения компании.

В итоге, обе инвестиционные альтернативы имеют свои преимущества и недостатки. Но для определения наиболее прибыльных инвестиций необходимо учитывать цели, рисковый профиль и временные рамки каждого инвестора.

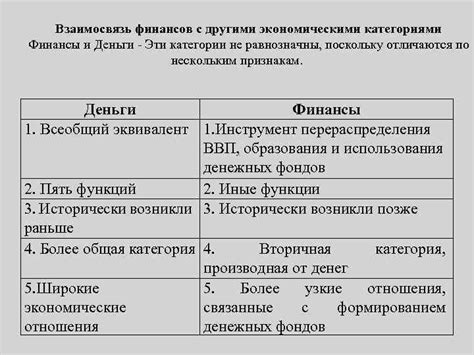

Различия между финансовыми инструментами и их влияние на доходность

Финансовый рынок предлагает разнообразные инвестиционные возможности, такие как облигации и акции, которые могут оказать различное влияние на достижение прибыли. Понимание основных различий между этими инструментами и их влияние на доходность поможет инвесторам принять правильные финансовые решения.

| Параметр | Облигации | Акции |

| Определение | Финансовый инструмент, представляющий собой долговое обязательство эмитента перед инвестором | Часть собственности предприятия, предоставляющая инвестору право собственности и участия в прибылях и убытках |

| Степень риска | Низкий риск, обычно обеспечен гарантией погашения облигаций и фиксированными выплатами процентов | Высокий риск, так как доходность акций зависит от успеха и финансового положения компании |

| Ожидаемая доходность | Стабильная и предсказуемая, обычно состоящая из фиксированных процентных выплат | Потенциально высокая, но непредсказуемая, так как зависит от успеха и роста предприятия |

| Срок инвестиции | Фиксированный срок, когда инвестор получает номинальную стоимость облигации и проценты | Неограничен, акции могут быть проданы или удержаны в течение неопределенного периода времени |

| Участие в управлении | Отсутствует, инвестор не принимает участия в управлении эмитентом | Возможно участие в принятии стратегических решений и голосование на собраниях акционеров |

Инвесторы должны учитывать эти различия при выборе финансовых инструментов, исходя из своих инвестиционных целей, желаемого уровня риска и ожидаемой доходности. Комбинирование облигаций и акций может помочь диверсифицировать инвестиционный портфель и сбалансировать риск и доходность.

Основные преимущества и риски инвестирования в облигации

Инвестирование в облигации предлагает ряд преимуществ и рисков, которые следует учитывать при принятии решения о выборе финансового инструмента для инвестирования. Владение облигациями может принести стабильный доход и обеспечить защиту капитала в периоды экономической нестабильности, а также предоставить возможность для диверсификации портфеля инвестиций.

| Преимущества | Риски |

| Стабильный доход | Интересовые риски |

| Защита капитала | Кредитный риск |

| Диверсификация портфеля | Ликвидность |

Преимущество инвестирования в облигации заключается в возможности получения стабильного дохода на протяжении срока действия облигации. Доходность облигаций обычно оказывается более предсказуемой, чем доходность акций, что делает их привлекательными для инвесторов, которые ищут более надежные и стабильные инструменты.

Кроме того, облигации обеспечивают защиту капитала в периодах экономической нестабильности. При покупке облигаций инвестор получает обязательство эмитента выплатить заданный процентный доход и вернуть вложенный капитал по истечении срока действия облигации. Это делает облигации более надежным инструментом по сравнению с акциями, где капитал инвестора подвержен значительно большим колебаниям.

Диверсификация портфеля инвестиций также является преимуществом инвестирования в облигации. Включение облигаций в портфель может снизить риски и повысить его стабильность. Облигации, как финансовый инструмент, имеют различные уровни рисков и доходности, что позволяет инвесторам создавать баланс между потенциальной прибылью и рисками.

Несмотря на преимущества инвестирования в облигации, следует также учитывать риски, связанные с этим инструментом. Один из основных рисков - это интересовые риски, связанные с изменениями процентных ставок на рынке. Падение процентных ставок может привести к увеличению стоимости облигаций, в то время как повышение процентных ставок может привести к их снижению.

Также следует учитывать кредитный риск, который представляет собой возможность дефолта эмитента облигации и невыполнения им своих обязательств перед инвесторами. Эмитенты с более низким кредитным рейтингом обычно имеют более высокий уровень риска, что может привести к потере части или всего вложенного капитала.

Также следует учитывать ликвидность облигаций, то есть способность быстро продать облигации без существенного влияния на их цену. Некоторые облигации могут иметь ограниченную ликвидность, что может ограничить возможность инвестора быстро продать облигацию по желаемой цене.

Основные преимущества и риски инвестирования в акции

Акции представляют собой инвестиционный инструмент, который имеет свои преимущества и риски. Инвестирование в акции может быть интересным и перспективным способом заработка, однако необходимо тщательно взвесить все возможности и риски перед принятием решения.

Одним из главных преимуществ инвестирования в акции является потенциально высокий уровень доходности. В отличие от облигаций, которые предлагают фиксированный процентный доход, акции могут приносить значительно большую прибыль. Рост стоимости акций может привести к капитализации инвестиций и значительной доходности для инвестора.

Другим важным преимуществом инвестирования в акции является возможность получения дивидендов. Компании, выпускающие акции, могут выплачивать дивиденды своим акционерам, снижая тем самым риски инвестирования в акции. Дивиденды представляют собой выплаты в виде доли прибыли компании и являются дополнительным источником дохода для инвесторов.

Однако, несмотря на все преимущества, инвестирование в акции не лишено рисков. Один из основных рисков состоит в возможности потери средств. Цена акций может снижаться, вызванная различными обстоятельствами, и инвестор может потерять часть или все свои инвестиции. Необходимо помнить, что рынок акций подвержен колебаниям и нестабильности, поэтому инвестиции должны быть сделаны с учетом таких рисков.

Кроме того, инвесьтирование в акции связано с риском неопределенности. Результаты компаний и рыночные условия могут изменяться, что может повлиять на стоимость акций и доходность инвестора. Инвестирование в акции требует внимательного мониторинга и анализа рыночной ситуации для принятия обоснованных решений и снижения рисков.

| Преимущества инвестирования в акции | Риски инвестирования в акции |

|---|---|

| Потенциально высокая доходность | Возможность потери средств |

| Возможность получения дивидендов | Риск неопределенности |

| Нестабильность рынка акций |

Выбор между облигациями и акциями: адаптация к инвестиционным целям

Роль доходности и увеличения стоимости в выборе между инвестициями в долговые обязательства и доли акций

При принятии решения о том, в какие финансовые инструменты инвестировать, критически важно учитывать два фактора: доходность и рост капитала. Рассмотрим роль этих факторов и их влияние на выбор между облигациями и акциями.

- Ценность доходности

- Рост капитала

Доходность является ключевым аспектом при выборе инвестиций. Облигации обещают фиксированный процентный доход, который иногда называют купонным доходом. Этот доход гарантирован организацией, выпускающей облигацию. С другой стороны, акции обычно не обещают фиксированный доход, но предлагают возможность получить дивиденды, которые зависят от прибыли компании. Поэтому, при выборе инструмента, инвестор учитывает стабильность и гарантированность доходности облигаций, а также потенциально более высокую доходность акций.

Еще одним фактором, который играет важную роль при выборе между облигациями и акциями, является рост капитала. Рост капитала - это увеличение стоимости инвестиции по причине повышения рыночной цены доли акций или облигаций. Акции обычно имеют больший потенциал роста капитала, так как их цена может значительно возрасти в результате успешной деятельности компании или положительных изменений на рынке. В то время как стоимость облигаций изменяется в меньшей степени и в основном зависит от изменений процентных ставок.

Таким образом, при выборе инвестиций между облигациями и акциями, инвесторы должны учитывать роль доходности и роста капитала. Облигации могут предоставить стабильный доход, но обычно имеют ограниченный потенциал роста капитала. Акции, с другой стороны, предлагают возможность получить высокий доход и большой рост капитала, но вместе с тем не гарантируют стабильный доход. Наконец, конечный выбор инвестиций будет зависеть от личных финансовых целей и инвестиционного горизонта каждого инвестора.

Влияние текущей экономической обстановки на доходность инвестиций

Волатильность рынка – один из основных аспектов, на который следует обратить внимание при рассмотрении влияния рыночной конъюнктуры на доходность инвестиций. В благоприятных условиях, когда рынки стабильны и предсказуемы, инвестиции в облигации могут быть предпочтительнее акций, поскольку облигации обычно предлагают более надежный поток дохода. Однако, когда рынок становится нестабильным и подвержен значительным колебаниям, акции могут оказаться более привлекательными, так как они обеспечивают возможность получения высоких доходов в перспективе.

Инфляция и процентные ставки – еще две ключевые составляющие, которые оказывают влияние на доходность облигаций и акций. В условиях высокой инфляции и повышенных процентных ставок, инвесторы обычно предпочитают облигации, поскольку они предлагают фиксированный доход, который не зависит от текущей рыночной обстановки. Однако, в условиях низкой инфляции и низких процентных ставок, акции могут быть более привлекательными, так как они позволяют инвесторам получать высокие доходы от капиталовложений.

Геополитическая обстановка – еще один важный фактор, способный повлиять на доходность инвестиций. Нестабильные геополитические события, такие как конфликты, торговые войны или политические кризисы, могут привести к колебаниям на финансовых рынках и существенно повлиять на стоимость акций и облигаций. Инвесторам необходимо учитывать такие факторы и быть готовыми к возможным изменениям на рынке, чтобы эффективно управлять своими инвестициями.

В целом, понимание влияния рыночной конъюнктуры на доходность инвестиций является неотъемлемой частью успешного инвестирования. Инвесторам следует оценивать текущую экономическую обстановку и анализировать влияние различных факторов на рынок, чтобы принять обоснованные инвестиционные решения и достичь максимальной прибыли.

Факторы, которые следует учитывать при принятии решения между облигациями и акциями

Инвесторам следует учесть такие факторы, как уровень риска, степень возможности влияния на управление, выплаты дохода, рост капитала и перспективы инвестиций. Определение инвестиционной стратегии, которая лучше подходит для отдельного инвестора, зависит от его финансовых целей, терпения к риску и прогнозируемой доходности.

Важно учитывать относительную стабильность облигаций и их выплаты процентов, что делает их привлекательными для консервативных инвесторов, которым важна постоянность дохода. В то же время, акции предлагают больший потенциал для роста капитала, но также связаны с большим уровнем риска. Инвесторы, ищущие возможность принимать учетные решения и прямое участие в управлении компанией, могут предпочесть акции.

Кроме того, облигации и акции могут быть частью диверсифицированного портфеля. Рациональный подход к инвестициям может предусматривать распределение средств между различными активами, включая и облигации, и акции. Это позволяет инвестору снизить риск и повысить потенциальную прибыль.

Советы по распределению активов для эффективной диверсификации портфеля

| Совет | Описание |

|---|---|

| 1 | Разнообразие отраслей |

| 2 | Различные географические рынки |

| 3 | Уровень риска и доходности |

| 4 | Долевое соотношение облигаций и акций |

| 5 | Инвестиционный горизонт |

Первый совет заключается в распределении активов между разными отраслями. Инвесторы должны учитывать, что различные отрасли акций и облигаций имеют свои собственные циклы и факторы, влияющие на их стоимость. Инвестиции в разнообразные отрасли помогут снизить риски и увеличить вероятность получения стабильной прибыли.

Второй совет связан с инвестированием в различные географические рынки. Разные страны и регионы могут иметь разные уровни экономического развития, политической стабильности и валютного риска. Диверсификация между различными рынками поможет снизить риски, связанные с конкретными региональными событиями и обеспечит доступ к потенциально прибыльным возможностям в разных частях мира.

Третий совет подразумевает обеспечение правильного соотношения риска и доходности в портфеле. В зависимости от инвестиционных целей и срока контролируется ожидаемая доходность и уровень риска. Облигации обычно считаются более консервативным инструментом с более низким уровнем риска. Акции, с другой стороны, обычно имеют более высокий потенциал роста и доходности, но также сопряжены с большими рисками. Инвесторы должны учесть свою личную толерантность к риску и создать баланс между облигациями и акциями, чтобы достичь оптимального сочетания риска и доходности.

Четвертый совет связан с долевым соотношением облигаций и акций. Распределение активов должно учитывать инвестиционную стратегию инвестора и его инвестиционный горизонт. Молодым инвесторам, которые имеют долгосрочные инвестиционные цели, может быть рекомендовано большее вложение в акции для увеличения потенциала роста. Старшим инвесторам, находящимся ближе к пенсионному возрасту, может быть рекомендовано большее вложение в облигации для сохранения капитала.

Последний совет - учитывать инвестиционный горизонт и планируемые финансовые потребности. Инвесторы с долгосрочными целями могут иметь больше возможностей для роста активов и больше гибкости в распределении активов. Инвесторы с краткосрочными целями или планируемыми финансовыми потребностями должны сконцентрироваться на более консервативных инструментах, таких как облигации, чтобы обеспечить сохранность капитала.

Вопрос-ответ

Какие инструменты включаются в категорию облигаций?

В категорию облигаций входят долговые ценные бумаги, которые представляют собой заемные средства, выданные различными организациями (государственными, муниципальными, корпоративными и т. д.) с целью привлечения финансирования. Инвестор, приобретая облигацию, фактически становится ее кредитором и получает причитающуюся ему долю дохода и возврата основной суммы в установленные сроки.

Какие инструменты считаются акциями?

Акция – это долевая ценная бумага, дающая ее владельцу право на получение доли в прибыли и активе компании. При покупке акций инвестор становится ее владельцем и получает право на долю прибыли компании, а также может выражать свое мнение на общих собраниях и участвовать в принятии решений.

Какое влияние имеют инфляция и процентные ставки на доходность облигаций и акций?

Инфляция и процентные ставки являются важными факторами, влияющими на доходность как облигаций, так и акций. При росте инфляции и процентных ставок цены облигаций обычно снижаются, что увеличивает доходность для новых инвесторов. В случае акций, повышение инфляции и процентных ставок может оказывать негативное влияние на рыночную цену акций.

Что нужно учитывать при выборе между облигациями и акциями?

При выборе между облигациями и акциями необходимо учитывать свои инвестиционные цели, рискотерпимость, ожидаемую доходность и ликвидность. Облигации более стабильны и предсказуемы, поэтому могут быть предпочтительны для консервативных инвесторов, которые ищут стабильного дохода. Акции могут приносить более высокую прибыль, но сопряжены с большим риском.

Какие преимущества имеют облигации по сравнению с акциями?

Облигации имеют ряд преимуществ перед акциями. Во-первых, облигации являются фиксированным доходным инструментом, что означает, что инвестор знает заранее, какую сумму будет получать в виде процентов. В отличие от этого, доход от акций может быть непредсказуемым и зависит от рыночных условий. Во-вторых, облигации часто считаются более безопасными, поскольку они обеспечены активами компании или государства, выпустившего облигацию. Таким образом, в случае, если компания или государство не в состоянии выплатить проценты по облигациям или вернуть их вклад, инвестор может потерять деньги, но владение акцией компании не дает подобных гарантий. В-третьих, облигации могут предоставлять инвестору право на приоритетное получение выплат при ликвидации компании, перед акционерами.