Почему они так привлекательны? Почему налоговые вычеты вызывают восторг и некоторую долю страха? Эти слова олицетворяют нечто большее, нежели просто сумму, которую можно вернуть с государственной казны. Они открывают двери в изумительную реальность, где ничего необычного вполне естественно. Этот уникальный инструмент, предоставляемый российской системой налогообложения, позволяет гражданам ощутить истинную свободу, которую можно создать собственными силами.

В оживленном танце между правовыми требованиями и возможностями личного финансового планирования, налоговые вычеты становятся великолепным оркестром, аккомпанирующим каждому гражданину России на его пути к финансовой независимости. Они доносят мелодию льгот и преимуществ, ослабляя удушающие оковы налоговой нагрузки и высвобождая путь к индивидуальному развитию и достижению финансовых целей.

Подобно секретному коду, сочетания букв и цифр, скрывающиеся за понятием "налоговый вычет", обладают непревзойденным очарованием и загадочностью. Они становятся ключевыми деталями в сложном пазле налогового права, постепенно разбирая самые сокровенные тайны системы налогообложения в России. Открыть этот сейф с возможностями помогут смелость, осведомленность и готовность осваивать новые финансовые горизонты.

Основные принципы и преимущества налоговых вычетов в Российской Федерации

В данном разделе мы рассмотрим основные принципы и преимущества системы налоговых вычетов в Российской Федерации. Налоговые вычеты представляют собой суммы, которые граждане могут уменьшить сумму налоговых платежей в соответствии с законодательством. Такая система предоставляет возможность налогоплательщикам сэкономить налоговые средства и получить финансовые преимущества.

| Принцип | Описание |

|---|---|

| Принцип 1: Учет расходов | По закону налогоплательщики имеют право учесть определенные расходы в качестве вычетов, такие как расходы на образование, лечение, приобретение жилья. |

| Принцип 2: Максимальная сумма вычета | Сумма вычета ограничена законодательством каждого года. Налогоплательщики могут получить вычет только в пределах установленной максимальной суммы. |

| Принцип 3: Создание финансовых преимуществ | Основным преимуществом налоговых вычетов является возможность сэкономить средства, которые могут быть использованы на самые различные цели, такие как дополнительное образование, улучшение жилищных условий или инвестирование в предпринимательскую деятельность. |

Продуманная система налоговых вычетов в России способствует стимулированию личных финансовых возможностей граждан и позволяет им сократить налоговые платежи в соответствии с установленными правилами. Введение и применение такой системы налоговых вычетов не только улучшает финансовое положение налогоплательщиков, но также может иметь положительный эффект на экономическое развитие страны в целом.

Какие льготы доступны гражданам России и кто может воспользоваться ими?

В России существует несколько видов налоговых вычетов, которые предоставляют гражданам различные льготы и возможности сократить свои налоговые обязательства. Знание этих вычетов и условий их получения позволяет гражданам принимать информированные решения и сэкономить значительные суммы денег.

Один из самых популярных видов вычетов – это социальные вычеты, которые доступны различным категориям населения, таким как инвалиды, ветераны Великой Отечественной войны и другие социально уязвимые группы. Эти вычеты предусматривают уменьшение налоговой базы и, следовательно, суммы налога, которую необходимо уплатить.

| Тип вычета | Условия получения | Категории граждан, которые могут воспользоваться вычетом |

|---|---|---|

| Вычет на детей | Иметь детей до 18 лет или детей-инвалидов | Родители |

| Вычет на обучение | Оплачивать образование в учебных заведениях, утвержденных государством | Студенты, их родители, супруги студентов |

| Вычет на жилье | Передать имущество в собственность граждане России | Граждане, обладатели недвижимости |

| Вычет на лечение | Проводить лечение определенных заболеваний по медицинским условиям | Граждане, нуждающиеся в медицинской помощи |

Кроме того, есть также вычеты, предусматриваемые для тех, кто решает вопросы жилищного строительства, активно вкладывается в пенсионное обеспечение или занимается другими социально значимыми проектами. В каждом случае условия получения вычетов могут отличаться, поэтому необходимо ознакомиться с законодательством и правилами, установленными в каждом отдельном случае.

Процедура получения налогового вычета: основные шаги и порядок действий

В данном разделе мы рассмотрим основную процедуру и шаги, позволяющие получить налоговый вычет в Российской Федерации. Под налоговым вычетом понимается возможность снизить налогооблагаемую базу и уменьшить размер налоговых платежей путем учета определенных расходов или статуса налогоплательщика.

Первым шагом на пути к получению налогового вычета является определение категории, в которую вы попадаете. Для получения вычета необходимо быть налоговым резидентом Российской Федерации и подпадать под определенную группу налогоплательщиков, у которых есть право на использование вычета.

Далее, необходимо определить вид вычета, на который вы претендуете. В России существует несколько видов налоговых вычетов, таких как вычеты на детей, вычеты на образование, вычеты на медицинские услуги, жилищные вычеты и др. Вы должны узнать, подпадаете ли вы под какой-либо из этих видов вычетов и соответствуют ли ваши расходы требованиям, установленным для конкретного вида.

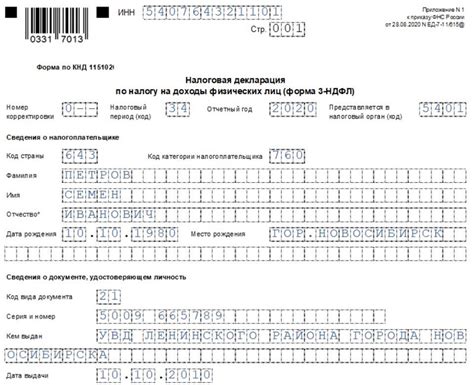

Последующий шаг – сбор необходимых документов и подготовка заявления. Для получения налогового вычета требуется собрать все документы, подтверждающие ваши расходы или имеющие отношение к вашему статусу налогоплательщика. Список документов может варьироваться в зависимости от вида вычета, поэтому важно внимательно изучить требования и следовать указаниям налоговых органов.

Завершающим этапом процедуры является подача заявления в налоговый орган. Заявление должно быть заполнено правильно и содержать все необходимые сведения и приложенные документы. После подачи заявления налоговый орган проводит проверку представленных документов и может запросить дополнительные сведения или уточнения. По результатам рассмотрения заявления будет принято решение о предоставлении налогового вычета.

Итак, чтобы получить налоговый вычет в России, необходимо следовать определенной последовательности действий – определение категории, выбор вида вычета, сбор и подготовка документов, подача заявления и ожидание рассмотрения. Соблюдение требований и своевременное выполнение всех этапов поможет вам успешно получить налоговые льготы и снизить свою налогооблагаемую базу.

Условия получения налогового вычета при приобретении недвижимости

1. Гражданство и прописка

Для получения налогового вычета при покупке недвижимости, необходимо быть гражданином Российской Федерации или лицом с постоянной пропиской на территории РФ. Вычеты не доступны иностранным гражданам и лицам без российской прописки.

2. Статус жилья

Для получения вычетов по покупке недвижимости, объектом должно являться жилое помещение. Для этих целей не подходят коммерческие объекты, такие как офисы или магазины. Приобретение нежилого объекта не позволяет воспользоваться налоговыми вычетами в данной категории.

3. Цель покупки

Еще одним важным условием для получения налогового вычета является цель приобретения недвижимости. Жилье должно быть приобретено для постоянного проживания или используется в качестве второго дома, например, для отдыха и отпуска. В случае покупки недвижимости с целью сдачи ее в аренду или использования в коммерческих целях, налоговые вычеты не предоставляются.

4. Срок владения

Для получения налогового вычета при покупке недвижимости, необходимо прожить в этом жилье определенное количество лет. В зависимости от региона и некоторых других факторов, это может быть от 3 до 5 лет. Если жилье будет продано раньше указанного срока, вычеты могут быть аннулированы, и гражданину придется вернуть уже полученную выгоду в виде уплаты налогов.

Соблюдение данных условий является необходимым для получения налоговых вычетов при покупке недвижимости. Поэтому перед приобретением жилья стоит тщательно изучить все требования и обратиться за консультацией к специалистам в области налогового права, чтобы максимально воспользоваться выгодой снижения налоговой нагрузки.

Раздел: Получение налогового вычета на образование

Облегчение финансового бремени образования

Этот раздел посвящен процедуре получения налоговых вычетов в отношении образовательных расходов в России.

Обучение в современном обществе сопровождается значительными расходами для семей и индивидуальных лиц. Однако налоговые вычеты на образование представляют собой мощный инструмент, позволяющий снизить финансовую нагрузку на обучение в течение налогового периода.

Налоговые вычеты на образование предоставляются гражданам России, которые прошли определенные условия и имеют документально подтвержденные расходы на образовательные услуги. Это может включать плату за обучение в учебных заведениях, приобретение обучающих курсов, покупку учебных материалов и дополнительные расходы, связанные с образованием.

Для получения налогового вычета на образование необходимо соблюсти определенный порядок действий. Во-первых, следует внимательно изучить законодательство, регулирующее налоговые вычеты на образование, чтобы удостовериться в соответствии с требованиями. Затем нужно собрать все документы, подтверждающие расходы на обучение, включая счета и квитанции.

Далее следует обратиться в налоговую инспекцию или использовать электронные сервисы налоговых органов для подачи заявления на получение налогового вычета. В заявлении нужно указать все необходимые данные, привести описание расходов и предоставить соответствующие документы в электронном или бумажном виде.

После подачи заявления и проверки налоговым органом, если все условия выполнены, налогоплательщику будет начислен налоговый вычет на образование. Этот вычет будет учтен при расчете суммы налога, который нужно уплатить государству.

Важно отметить, что налоговый вычет на образование может быть получен только один раз в налоговом периоде и сумма вычета ограничена установленным законодательством. Поэтому перед подачей заявления стоит тщательно проанализировать свои расходы и выяснить возможные размеры налогового вычета на образование.

Заполнив все необходимые документы и внимательно следуя правилам, граждане России могут воспользоваться налоговыми вычетами на образование и существенно снизить финансовые затраты на обучение.

Как получить налоговый вычет при обращении за медицинской помощью и оплате медицинских расходов

При необходимости получить медицинскую помощь и покрыть медицинские расходы, гражданам России предоставляется возможность получить налоговые вычеты. Это специальная льгота, которая позволяет снизить сумму налогов для тех, кто понес расходы на медицинское лечение или приобрел медицинские услуги.

Чтобы воспользоваться налоговым вычетом при обращении за медицинской помощью, необходимо соблюсти определенные условия и предоставить соответствующую документацию. Прежде всего, следует обратиться к врачу или медицинскому учреждению, которые предоставляют медицинскую помощь, и получить официальное подтверждение о расходах, связанных с лечением или приобретением медицинских услуг.

Документы, подтверждающие медицинские расходы, могут включать счета, квитанции, выписки из медицинских карт и другие документы с указанием стоимости медицинских услуг или приобретенных медицинских товаров. Дополнительно, необходимо иметь документы, удостоверяющие вашу личность.

- Сумма налогового вычета при лечении и медицинских расходах составляет 13% от суммы фактических затрат.

- Для получения налогового вычета необходимо подать налоговую декларацию и указать сумму расходов на лечение или медицинские услуги.

- Однако, налоговый вычет не может превышать определенный предельный размер, установленный законодательством.

Важно отметить, что налоговый вычет при лечении и медицинских расходах применяется только к фактическим расходам, понесенным на лечение и приобретение медицинских услуг. При этом, расходы должны быть подтверждены соответствующей документацией и осуществлены в пределах территории Российской Федерации.

Использование налоговых вычетов при лечении и медицинских расходах помогает уменьшить налоговую нагрузку и восполнить часть затрат, связанных с медицинскими услугами. Это важная финансовая поддержка, которая способствует доступности и качеству медицинской помощи в России.

Налоговые льготы для самозанятых и индивидуальных предпринимателей

Преимущества налоговых вычетов в России распространяются не только на обычных налогоплательщиков, но и на самозанятых и индивидуальных предпринимателей. Это означает, что эти категории граждан также имеют право на определенные налоговые льготы и возможность снизить свою налоговую нагрузку. В данном разделе мы рассмотрим особенности и условия получения налоговых вычетов для самозанятых и индивидуальных предпринимателей.

| Тип вычета | Описание |

|---|---|

| Вычеты на обучение | Возможность получить компенсацию за затраты на обучение, связанные с развитием предпринимательской деятельности. |

| Вычеты на медицинские расходы | Возможность снизить налоговую базу за счет компенсации медицинских расходов, например, на лекарства, медицинские услуги и страхование здоровья. |

| Вычеты на пенсионное страхование | Самозанятые и индивидуальные предприниматели могут снизить свою налоговую нагрузку, платя взносы в пенсионную систему России. |

| Вычеты на социальные взносы | Возможность уменьшить обязательные социальные взносы за счет определенных категорий затрат, например, на обучение сотрудников или охрану труда. |

Однако для получения налоговых вычетов самозанятые и индивидуальные предприниматели должны строго соблюдать все требования, установленные законодательством. Это включает в себя предоставление необходимых документов, правильное оформление расходов и их связь с предпринимательской деятельностью.

Информация о налоговых вычетах для самозанятых и индивидуальных предпринимателей имеет большое значение для этих категорий налогоплательщиков, так как позволяет им сэкономить на уплате налогов и эффективно управлять своими финансами. Ознакомление с возможностями налоговых льгот позволяет оптимизировать бизнес-процессы и сделать предпринимательскую деятельность более выгодной.

Особенности налоговых вычетов для родителей и иждивенцев

Налоговые вычеты для родителей предоставляются налогоплательщикам, имеющим детей, и могут быть использованы для снижения суммы налога на доходы физических лиц (НДФЛ). Вычеты могут предусматривать сумму налогового вычета на каждого ребенка или на семью в целом.

Кроме того, существуют налоговые вычеты для иждивенцев - лиц, которые полностью или частично зависят от налогоплательщика. Это может включать супруга, родителей, братьев, сестер и других родственников, которые нуждаются в материальной поддержке.

В зависимости от конкретных условий, налоговые вычеты для родителей и иждивенцев могут предусматривать возможность уменьшить налоговую базу, освобождение от уплаты налога на определенные доходы или снижение ставки налога. Однако, для получения налоговых вычетов, необходимо выполнение определенных условий и предоставление необходимых документов.

- Преимущества налоговых вычетов для родителей:

- Снижение налоговой нагрузки на семейный бюджет.

- Дополнительная мотивация для рождения и воспитания детей.

- Возможность получить компенсацию за расходы, связанные с уходом за ребенком.

- Создание условий для улучшения социально-экономического положения семей.

- Преимущества налоговых вычетов для иждивенцев:

- Поддержка социально уязвимых категорий населения.

- Содействие в улучшении жизненных условий родственников, нуждающихся в материальной помощи.

- Возможность оказать содействие в получении образования или оплате медицинских услуг.

Эффективное использование налоговых вычетов для родителей и иждивенцев помогает семьям и родителям сократить свои финансовые затраты и реализовать свои задачи по обеспечению благополучия своих детей и родственников. Важно быть внимательным к законодательным изменениям и быть готовым предоставить необходимую документацию для получения вычетов.

Основные принципы оптимизации налоговых вычетов в Российской Федерации

Этот раздел представляет практические советы и рекомендации по эффективной оптимизации налоговых вычетов в РФ, помогающие максимизировать возврат средств и снизить налоговую нагрузку.

1. Подробное изучение законодательства

Перед тем, как начать планирование налоговых вычетов, рекомендуется тщательно изучить актуальные налоговые законы и положения, которые регулируют процесс. Это позволит вам полностью понять ваше право на получение вычетов, а также определить границы и ограничения.

2. Взаимодействие с профессионалами

Сотрудничество с квалифицированными налоговыми консультантами или бухгалтерами может оказаться весьма полезным для оптимизации налоговых вычетов. Они хорошо знакомы с налоговым законодательством, у них есть необходимые знания и опыт, чтобы помочь вам с применением различных налоговых льгот и сокращением налоговых обязательств.

3. Правильное ведение учета расходов

Тщательное ведение учета ваших расходов и смета налоговых вычетов может значительно помочь вам оптимизировать вашу налоговую нагрузку. Сохраняйте все необходимые документы и чеки, связанные с вашими расходами, чтобы иметь возможность подтвердить свою пригодность для налоговых льгот.

4. Использование всех доступных налоговых вычетов

Воспользуйтесь возможностью получить максимальное количество налоговых вычетов, на которые вы имеете право. Отследите все существующие вычеты в РФ, такие как расходы на обучение, лечение, покупку жилья и многие другие. Это поможет вам минимизировать налоговые обязательства и сократить ваши расходы.

5. Постоянное обновление знаний

Изменения в налоговом законодательстве РФ регулярно происходят, поэтому важно быть в курсе последних изменений и обновлений в сфере налогообложения. Уделяйте время для изучения новостей и обновлений, чтобы актуализировать свои знания и быть готовыми внести изменения в свой план налоговой оптимизации.

Соблюдая эти основные принципы и следуя практическим рекомендациям, вы сможете сэкономить на налогах и эффективно оптимизировать налоговые вычеты в Российской Федерации.

Вопрос-ответ

Какие виды налоговых вычетов существуют в России?

В России существует несколько видов налоговых вычетов, таких как вычеты на детей, вычеты на образование, вычеты на ипотеку, вычеты на лечение и т.д. Каждый вид вычетов имеет свои особенности и условия получения.

Как получить налоговый вычет на детей?

Для получения налогового вычета на детей необходимо предоставить в налоговую декларацию информацию о ребенке, его свидетельство о рождении и финансовые документы, подтверждающие затраты на его содержание. После подачи декларации налоговый орган рассчитает размер вычета и вернет соответствующую сумму налогоплательщику.

Какие документы необходимы для получения налогового вычета на обучение?

Для получения налогового вычета на обучение необходимо предоставить в налоговую декларацию информацию о том, кто обучается, в каком учебном заведении и на какую сумму. Также потребуется предоставить документы, подтверждающие затраты на обучение (например, договор об оказании услуг образовательным учреждением).

Как получить налоговый вычет на ипотеку?

Для получения налогового вычета на ипотеку необходимо быть зарегистрированным в качестве собственника жилого помещения, взять ипотечный кредит у официального банка, подать документы в налоговую декларацию, а также предоставить справку от банка о сумме уплаченных процентов. Размер налогового вычета будет зависеть от суммы процентов, уплаченных за использование кредита.

Какие документы необходимы для получения налогового вычета на лечение?

Для получения налогового вычета на лечение необходимо предоставить в налоговую декларацию информацию о затратах на медицинские услуги и финансовые документы, подтверждающие эти затраты (например, счета и квитанции от медицинских учреждений). Также необходимо указать, какие именно медицинские услуги были получены и для какого члена семьи.