В современном бизнесе существует огромное количество финансовых показателей, которые помогают анализировать и оценивать финансовую состоятельность и эффективность компаний. Два из таких показателей выделяются среди всех остальных - EBITDA и OIBDA. Несмотря на то, что они звучат очень похоже и могут показаться синонимичными, на самом деле они имеют существенные различия в своей сути и использовании.

EBITDA, что расшифровывается как Earnings Before Interest, Taxes, Depreciation, and Amortization, является финансовым показателем, который отражает операционную прибыль компании до учета процентных платежей, налогов, амортизации и износа. EBITDA позволяет исключить влияние финансовых и налоговых факторов на конечную прибыль компании и сосредоточиться исключительно на операционной деятельности.

OIBDA, или Operating Income Before Depreciation and Amortization, представляет собой своего рода альтернативу EBITDA. OIBDA также отражает операционную прибыль компании до вычета амортизации и износа, что позволяет оценить ее финансовую состоятельность на основе только операционных результатов. То есть, эта метрика исключает только амортизацию и износ.

Существенные отличия между EBITDA и OIBDA и оптимальное применение

При анализе финансовой производительности и рентабельности компаний, обратить внимание на их операционную прибыль становится важным шагом. Для этого часто используются такие показатели, как EBITDA и OIBDA. Несмотря на то, что оба этих понятия связаны с операционной прибылью и часто используются в схожих контекстах, они имеют существенные отличия в определении и применении, что требует внимания и правильного понимания.

EBITDA и OIBDA - это два разных показателя операционной прибыли, которые широко используются в финансовом анализе. В то время как EBITDA расшифровывается как "прибыль до вычета процентов, налогов, амортизации и амортизации" (Earnings Before Interest, Taxes, Depreciation, and Amortization), OIBDA - это "операционная прибыль до вычета процентов, налогов, амортизации и амортизации" (Operating Income Before Depreciation and Amortization).

Главное отличие между EBITDA и OIBDA заключается в том, что EBITDA включает в себя все основные операционные расходы, включая амортизацию, а OIBDA исключает амортизацию из операционных расходов. Это означает, что при расчете EBITDA все операционные расходы, включая амортизацию активов и амортизацию интеллектуальной собственности, не учитываются, в то время как при расчете OIBDA амортизация входит в состав операционных расходов.

Оба показателя являются полезными для анализа финансового состояния компании и ее операционной эффективности. EBITDA широко используется для сравнения операционной прибыли между разными компаниями, а также для оценки их прогресса со временем. EBITDA также может быть использована для оценки прибыли, которую компания может генерировать, исключая влияние финансовых расходов, налогов и амортизации.

С другой стороны, OIBDA часто используется для анализа операционной прибыли компании без учета амортизации, которая является нелинейным и неотменяемым расходом. Это позволяет сфокусироваться на основной операционной деятельности компании и оценить ее эффективность в генерации прибыли.

| EBITDA | OIBDA |

|---|---|

| Earnings Before Interest, Taxes, Depreciation, and Amortization | Operating Income Before Depreciation and Amortization |

| Включает амортизацию в операционные расходы | Исключает амортизацию из операционных расходов |

| Используется для сравнения операционной прибыли между компаниями | Анализирует операционную прибыль без учета амортизации |

Основные понятия EBITDA и OIBDA: важные финансовые индикаторы

EBITDA (от английского выражения "Earnings Before Interest, Taxes, Depreciation, and Amortization", что означает "прибыль до учета процентов, налогов, амортизации и амортизации без учета доходов и расходов не прямо связанных с основной деятельностью компании") является мерой операционной прибыльности компании. Он позволяет оценить, насколько успешно компания осуществляет свою основную деятельность, игнорируя влияние финансовых и других факторов.

OIBDA (от английского выражения "Operating Income Before Depreciation and Amortization", что означает "операционная прибыль до учета амортизации и амортизации") также является финансовым показателем, который отражает операционную прибыль компании, но не учитывает амортизацию и амортизацию.

Использование EBITDA и OIBDA позволяет проанализировать деятельность компании в контексте ее основной операционной деятельности, не учитывая внешние факторы, такие как налоги, проценты и амортизация. Эти показатели позволяют сравнивать финансовую эффективность разных компаний и секторов, а также оценивать их потенциал для роста и развития.

EBITDA и OIBDA: расшифровка аббревиатур

Всем нам знакомы обозначения EBITDA и OIBDA, которые широко используются в деловой среде. Но что они означают на самом деле? Давайте разберемся.

EBITDA, что расшифровывается как «прибыль до учета процентов, налогов, амортизации и амортизационных отчислений», представляет собой финансовую метрику, которая позволяет измерить операционную прибыль компании, объединяя ее с прочим денежным потоком, связанным с процентами по заемным средствам, налогами, а также амортизацией и амортизационными отчислениями.

OIBDA, сокращение от «операционная прибыль до начисленных налоги, амортизации и амортизационных отчислений», является другой метрикой, используемой для измерения операционной прибыли компании. Однако в отличие от EBITDA, она не учитывает проценты по заемным средствам.

Обе метрики предоставляют информацию о финансовой производительности компании, основываясь на операционной деятельности и исключая влияние процентов по займам и налоговой нагрузки. Они помогают инвесторам и аналитикам лучше понять финансовое состояние и потенциал прибыли компании.

- EBITDA:

- Прибыль до учета процентов;

- Прибыль до учета налогов;

- Прибыль до учета амортизации и амортизационных отчислений.

- OIBDA:

- Операционная прибыль до начисленных налогов;

- Операционная прибыль до учета амортизации и амортизационных отчислений.

Использование обеих метрик в анализе финансовой отчетности предоставляет более полное понимание операционной эффективности компании, их выбор зависит от специфики и целей исследования.

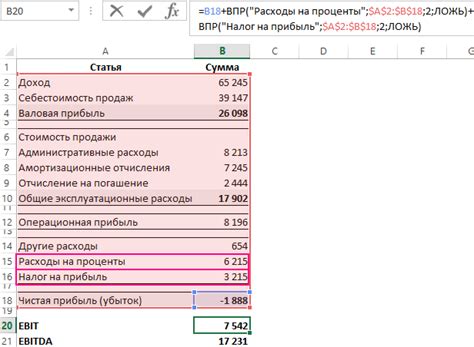

Формулы для расчета EBITDA и OIBDA

Первая формула, которую мы рассмотрим, - это формула для расчета EBITDA, что означает "прибыль перед вычетом процентов, налогов, амортизации и амортизации". Данная метрика позволяет измерить прибыльность на уровне операционной деятельности организации, не учитывая факторы, связанные с финансовыми условиями и налогообложением.

Формула для расчета EBITDA выглядит следующим образом:

EBITDA = прибыль до вычета процентов + налогов + амортизации + амортизации.

Следующая формула, на которую мы обратим внимание, - это формула для расчета OIBDA, означающая "операционная прибыль перед вычетом процентов, налогов и амортизации". Это показатель, который также не учитывает финансовые факторы и налоги, однако отличается от EBITDA тем, что исключает амортизационные расходы.

Формула для расчета OIBDA выглядит следующим образом:

OIBDA = операционная прибыль до вычета процентов + налогов - амортизация.

Использование этих формул позволяет представить финансовую информацию компании в более усредненном виде и сделать общую оценку ее финансового положения и эффективности операционной деятельности. При анализе данных следует учитывать контекст и особенности отрасли, в которой работает компания, а также сравнивать полученные значения с конкурентами и прошлыми периодами.

Преимущества и недостатки применения EBITDA и OIBDA

Преимущества использования EBITDA:

1. Учитывает операционную прибыльность: EBITDA предоставляет информацию о прибыльности компании, исключая определенные не операционные расходы, такие как проценты по заемному капиталу, налоги и амортизация. Это позволяет сконцентрироваться на операционных факторах, оценивая эффективность бизнес-модели и деятельности компании.

2. Упрощенный анализ: EBITDA представляет собой относительно простой показатель, который облегчает сравнение прибыльности различных компаний или отделов без учета специфичных налоговых или финансовых политик.

3. Ориентированность на инвесторов: EBITDA широко используется инвесторами и аналитиками для оценки рентабельности и потенциальной доходности инвестиций. В отличие от чистой прибыли, EBITDA исключает одноразовые или неопределенные факторы и позволяет сравнивать различные компании независимо от их финансовой конструкции.

Недостатки использования EBITDA:

1. Игнорирует факторы амортизации и обязательства: EBITDA не включает расходы на амортизацию и обслуживание долга, что может дать искаженное представление о финансовом здоровье и стабильности компании. Это особенно важно в отраслях, где капитальные затраты и задолженность являются значительными.

2. Игнорирует налоги: EBITDA также не учитывает налоговые обязательства. Поэтому оценка налоговой эффективности и реальной прибыльности может быть неполной или искаженной.

3. Ограниченное использование в отраслях со значительными амортизационными расходами: EBITDA может быть менее полезной мерой в отраслях, где амортизация является существенным показателем экономической эффективности, например в производственной или инженерной сфере.

В целом, использование EBITDA и OIBDA имеет свои преимущества и недостатки. Выбор определенного показателя зависит от целей анализа и особенностей отрасли компании. Однако, для точного оценивания прибыльности и финансовой стабильности компании, рекомендуется использовать комбинированный подход и рассматривать не только эти показатели, но и другие факторы, включая налоги, амортизацию и обслуживание долга.

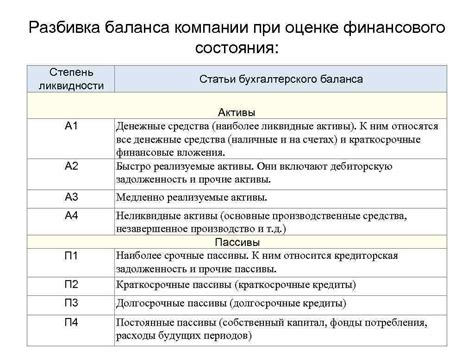

Роль EBITDA и OIBDA в оценке финансового состояния компании

Чтобы получить объективную оценку финансового состояния компании, необходимо учитывать не только ее доходы и расходы, но и особенности ее операционной деятельности. В этом контексте, EBITDA и OIBDA играют ключевую роль.

EBITDA (за исключением процентов, налогов и амортизации) - это метрика, которая позволяет оценить операционную прибыльность компании, исключая влияние финансовых и налоговых составляющих. Она представляет собой сумму прибыли до вычета процентов по займам, налогов и амортизации. EBITDA является важным показателем, позволяющим сравнивать финансовые результаты разных компаний независимо от их финансовой структуры и налоговых обязательств.

OIBDA (за исключением процентов, налогов, амортизации и текущих акционерных выплат) - это дальнейшее развитие метрики EBITDA, учитывающее также текущие акционерные выплаты компании. OIBDA позволяет оценить операционную прибыльность компании, исключая влияние всех финансовых составляющих, включая выплаты акционерам. Это помогает выявить исключительно операционные факторы, определяющие успех компании и ее способность генерировать прибыль.

Правильное использование EBITDA и OIBDA в оценке финансового состояния компании требует обязательного учета контекста и поиска дополнительной информации. Эти метрики не должны рассматриваться изолированно, они должны дополнять и подтверждать другие финансовые данные компании. Кроме того, необходимо учитывать отраслевые особенности и сравнивать показатели с аналогичными компаниями.

EBITDA и OIBDA: различия в учете расходов и доходов

- EBITDA - это сокращение от "прибыль до вычета процентов, налогов, амортизации и амортизации". Он представляет собой показатель прибыли, который исключает некоторые затраты, такие как проценты по займам, налоги, амортизация и амортизация.

- OIBDA - это сокращение от "операционная прибыль до вычета амортизации". Он представляет собой показатель операционной прибыли, который исключает только амортизацию.

Основной разницей между EBITDA и OIBDA является включение или исключение некоторых специфических расходов и доходов. EBITDA исключает проценты по займам, налоги, амортизацию и амортизацию, что позволяет оценить предприятие с точки зрения его долгосрочной финансовой устойчивости и эффективности операций. OIBDA, с другой стороны, исключает только амортизацию, чтобы сосредоточиться именно на операционной прибыли.

Правильное использование EBITDA и OIBDA зависит от конкретных целей и контекста анализа. EBITDA может быть полезна для сравнения финансовых результатов различных предприятий, поскольку она исключает некоторые переменные, такие как налоги и амортизация. OIBDA, с другой стороны, может быть полезна для анализа операционной прибыли и эффективности бизнес-процессов предприятия.

Важно помнить, что EBITDA и OIBDA являются дополнительными показателями, которые могут дополнить традиционные финансовые показатели, такие как чистая прибыль или EBIT. Решение о том, какой показатель использовать, должно основываться на целях анализа и особенностях отрасли, в которой работает предприятие.

Применение EBITDA и OIBDA в сравнительном анализе: тут ключевые моменты

Когда речь заходит о сравнительном анализе, две финансовые метрики, EBITDA и OIBDA, играют важную роль в оценке финансовой производительности компании. Эти показатели предоставляют информацию о прибыльности бизнеса, и хотя имеют сходные свойства, они обладают отличительными особенностями и могут быть применены в различных ситуациях.

EBITDA (прибыль перед учетом процентов, налогов, амортизации и амортизации) - это важная мера бизнес-доходности, которая позволяет оценить финансовую активность компании, отражая ее способность генерировать доходы до учета процентов, налогов, амортизации и амортизации. Данный показатель помогает инвесторам и аналитикам сравнивать доходы от операционной деятельности различных компаний, игнорируя факторы, не связанные с бизнесом. Это позволяет получить более объективную картину прибыльности и сравнить компании из разных отраслей или стран.

OIBDA (операционная прибыль перед учетом процентов, налогов, амортизации и амортизации) - эта метрика является аналогом EBITDA, однако учитывает только операционные расходы, исключая проценты, налоги, амортизацию и амортизацию. Используется в основном в телекоммуникационной и связанных с ней отраслях, где амортизация играет значительную роль и может влиять на результаты. OIBDA дает возможность более точно оценивать финансовую производительность компаний, акцентируя внимание на их основной деятельности.

Правильное использование EBITDA и OIBDA при сравнительном анализе компаний требует учета отраслевых особенностей, целевых аудиторий и специфических факторов. Они должны рассматриваться в сочетании с другими финансовыми показателями и контекстом отрасли, чтобы получить более полное представление о финансовой производительности и стабильности компаний. Как синонимы, EBITDA и OIBDA могут быть полезны для сравнительной оценки и выбора наиболее подходящих инвестиционных объектов, однако их использование должно быть осознанным и основано на фундаментальном понимании принципов их расчета и пределов применения.

Особенности использования EBITDA и OIBDA в различных сферах

Роль и значение показателей EBITDA и OIBDA

В современном бизнесе существует несколько важных финансовых показателей, которые используются для оценки финансового состояния компании и ее успехов в процессе ведения бизнеса. Один из таких показателей - EBITDA (валовая операционная прибыль до вычета амортизации). Другой показатель - OIBDA (операционная прибыль до вычета амортизации и начисленного дохода). Каждый из этих показателей имеет свою специфику использования в различных отраслях и имеет свое значение для анализа финансового состояния компании.

EBITDA в различных отраслях

EBITDA является показателем, который измеряет финансовую производительность компании на основе ее операционной деятельности. В разных отраслях этот показатель может быть востребован по разным причинам. Например, в промышленности EBITDA может быть полезна для оценки эффективности использования оборудования и определения потенциала для сокращения операционных расходов. В торговле EBITDA может быть использована для оценки прибыльности продажи товаров и деловой активности в целом. В технологической отрасли EBITDA может быть важным индикатором успешности инноваций и эффективности управления затратами на исследования и разработки.

OIBDA в различных отраслях

В отличие от EBITDA, OIBDA учитывает не только операционные расходы, но и начисленный доход. Использование OIBDA в различных отраслях может помочь компаниям более точно оценить их источники доходов и определить, насколько прибыльными являются такие активы, как патенты или лицензии. В фармацевтической отрасли OIBDA может быть полезен для определения эффективности интеллектуальной собственности и оценки потенциала для привлечения инвестиций или партнерства. В медиа-индустрии OIBDA может помочь в определении прибыльности развлекательных контентных активов и оценке эффективности монетизации цифровых платформ.

Таким образом, понимание особенностей использования EBITDA и OIBDA в различных отраслях позволяет компаниям более точно оценить свою финансовую производительность и провести анализ эффективности своей операционной деятельности. Грамотное использование этих показателей помогает выявить сильные и слабые стороны компании и сосредоточить усилия на улучшении финансовых результатов.+

Рекомендации для принятия финансовых решений на основе EBITDA и OIBDA

Для успешного принятия финансовых решений необходимо уметь анализировать и интерпретировать финансовую информацию, включая такие показатели, как EBITDA (прибыль до вычета процентов, налогов, амортизации и амортизации) и OIBDA (операционная прибыль, учитывающая доходы от основной деятельности без учета процентов, налогов и амортизации).

EBITDA и OIBDA являются ключевыми финансовыми показателями, используемыми для измерения операционной прибыльности и финансовой стабильности компании. Они позволяют оценить ее способность генерировать доходы и насколько эффективно управлять затратами.

- Прежде всего, при анализе EBITDA и OIBDA следует учитывать специфику отрасли, в которой работает компания. Различные отрасли могут иметь свои особенности в расчете и интерпретации этих показателей.

- Для сравнения финансовых показателей компаний важно использовать относительные величины, такие как маржа EBITDA и OIBDA.

- EBITDA и OIBDA следует рассматривать вместе с другими показателями, такими как чистая прибыль и денежные потоки. Это позволит получить более полную картину финансового состояния и результативности компании.

- При оценке финансовых показателей следует учитывать информацию о должностных лицах, связанных с компанией, таких как учредители, руководство и прочие заинтересованные стороны.

- EBITDA и OIBDA нельзя использовать в качестве единственных показателей при оценке рентабельности инвестиций или финансовой устойчивости. Важно учитывать и другие факторы, такие как рыночные тенденции, конкуренция и макроэкономические условия.

В целом, правильное использование EBITDA и OIBDA при принятии финансовых решений требует глубокого понимания этих показателей и их контекста. Необходимо учитывать особенности компании и отрасли, а также анализировать финансовые показатели в связке с другими факторами. Важно применять системный подход и учитывать все релевантные факторы для принятия обоснованных решений.

Вопрос-ответ

В чем заключается разница между EBITDA и OIBDA?

EBITDA (Earnings Before Interest, Taxes, Depreciation, and Amortization) и OIBDA (Operating Income Before Depreciation and Amortization) – это два показателя финансовой отчетности, используемые для оценки финансовой производительности предприятия. Главное отличие между ними заключается в том, как они учитывают депрециацию и амортизацию. EBITDA не учитывает эти затраты, тогда как OIBDA делает это.

Как правильно использовать EBITDA и OIBDA?

EBITDA и OIBDA могут использоваться для анализа финансовой производительности компании, особенно при сравнении с другими компаниями в отрасли. Они помогают увидеть, какая часть доходов компании остается после вычета операционных расходов, но перед уплатой налогов, процентов по займам, а также депрециации и амортизации. Однако не следует использовать только эти показатели при принятии решений, так как они не учитывают все обязательные платежи и инвестиции в капитальные активы.

Какой из показателей, EBITDA или OIBDA, лучше отражает результативность компании?

Ни один из показателей, EBITDA или OIBDA, не является идеальным отражением результативности компании. Они оба играют важную роль в анализе финансовой производительности, но не учитывают все факторы, влияющие на финансовые результаты. Поэтому лучше использовать их в сочетании с другими показателями и анализировать компанию в целом.

Можно ли использовать EBITDA и OIBDA для сравнения компаний в разных отраслях?

EBITDA и OIBDA могут быть использованы для сравнения компаний в разных отраслях, но это имеет ограничения. Использование этих показателей для сравнения может быть полезно при оценке операционной эффективности предприятий в разных секторах, но следует учитывать, что отрасли имеют разные особенности и факторы, влияющие на финансовые результаты. Поэтому необходимо быть внимательным при проведении такого сравнения и принимать во внимание другие финансовые и операционные показатели.