В условиях современного мира все более ужесточаются требования к оформлению договоров труда и уплате налогов. Учитывая навыки и профессионализм риэлторов, руководители компаний из различных отраслей стремятся привлечь их к себе, но не всегда могут позволить себе оплатить государственные сборы. В этой статье мы раскроем превосходный способ уладить вопрос с трудовыми договорами без участия налоговых органов.

Следуя принципу законности и соблюдая все нормы, предусмотренные действующим законодательством, можно найти оптимальную схему привлечения риэлторов к работе, исключив при этом уплату налогов. Одним из ключевых аспектов является использование таких правовых составляющих, которые позволяют обойти необходимость заключения стандартных трудовых договоров.

Одним из возможных решений может стать применение штатного и рабочего регламента, соответствующих нормативам и требованиям законодательства, но оперирующих уже совершенно другими терминами и понятиями. Такой подход позволяет избежать переезда риэлторов из одной организации в другую и обеспечить сотрудникам полный спектр социальных гарантий и возможностей для профессионального роста.

Таким образом, необходимость оформления риэлторов на работу без уплаты налогов может быть успешно решена, учитывая особенности и требования законодательства. Грамотное использование юридических норм и правил, соблюдение легитимных процедур и регламентов позволяют создать прозрачные условия для работы риэлтора в организации, минуя проблемы с налогообложением.

Договорные отношения с риэлторами и налоговые обязательства

В договорах с риэлторами могут применяться такие формы сотрудничества, как комиссионное соглашение, гражданско-правовой договор, агентский договор и др. Значимым является выбор способа определения заработной платы риэлтора, такого как фиксированный платеж, процент от успешной сделки или комбинация этих двух подходов.

В соответствии с законодательством РФ, риэлторы, как и другие фрилансеры, также обязаны уплачивать различные налоги. Классическим примером являются налоги на доходы физических лиц, которые риэлтор должен заполнять и платить самостоятельно, если не существует соглашения о том, что агентство возьмет эту ответственность на себя.

Определение налоговых обязательств для риэлторов требует понимания соответствующего законодательства и налоговых правил. Риэлторам рекомендуется консультироваться с профессиональными налоговыми специалистами или обратиться в налоговую службу для получения детальной информации о том, к каким налогам они обязаны, как заполнять налоговые декларации и соблюдать соответствующие сроки.

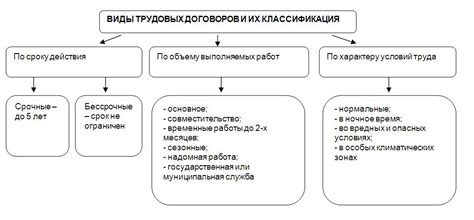

Различные виды договоров с риэлторами и их влияние на налоговую обязанность

Взаимоотношения между риэлторами и заказчиками строятся на основе различных видов договоров, которые имеют не только юридическое, но и финансовое значение. В зависимости от выбранного договора, риэлтор может быть обязан уплачивать определенные налоги, которые могут существенно влиять на характер отношений между сторонами.

Одним из наиболее распространенных видов договоров между риэлторами и заказчиками является договор комиссии. В соответствии с этим договором, риэлтор получает вознаграждение в виде определенного процента от суммы сделки, которую он реализует. В таком случае, риэлтор обязан уплачивать налог с полученного дохода, что может составлять значительную сумму в конечном итоге.

Другим распространенным видом договора с риэлторами является договор агентского обслуживания. В этом случае риэлтор выполняет определенные услуги по риэлторской деятельности на основании договора и получает фиксированное вознаграждение. В отличие от договора комиссии, налоговые обязанности риэлтора могут быть иные, так как доход рассчитывается исходя из ставки, указанной в договоре.

Кроме этих двух основных видов договоров, существуют и другие варианты сотрудничества между риэлторами и заказчиками, которые также могут сопровождаться налоговыми обязанностями. Например, договор франчайзинга, договор поручительства или договор аренды. Каждый из этих видов договоров имеет свои особенности и может повлечь разные налоговые последствия для риэлтора.

Поэтому, при выборе типа договора с риэлторами и установлении условий сотрудничества, необходимо учитывать возможные налоговые обязательства, которые могут возникнуть для обеих сторон. Важно проконсультироваться с налоговым специалистом или юристом, чтобы быть в курсе всех имеющихся юридических и финансовых рисков. Осознанное подход к выбору и оформлению договора поможет избежать непредвиденных налоговых проблем и создать взаимовыгодные отношения между риэлтором и заказчиком.

Налоговые риски при неправильном оформлении деятельности риэлтора

Данная статья предназначена для тех, кто интересуется подробным анализом налоговых рисков, связанных с неправильным оформлением деятельности риэлтора. Важно осознать, что невыполнение налоговых обязательств может привести к серьезным последствиям, включая штрафы и уголовную ответственность.

По закону, все доходы, полученные риэлтором, подлежат налогообложению. Однако, некоторые нечестные риэлторы могут пытаться избежать уплаты налогов путем неправильной организации своей деятельности или скрытия доходов. Это может включать незаконное оформление контрактов, уклонение от регистрации, недекларирование доходов или использование других способов, чтобы обойти налоговые обязательства.

- Один из наиболее распространенных налоговых рисков при неправильном оформлении риэлтора - это уклонение от уплаты налога на добавленную стоимость (НДС). В случае, если риэлтор осуществляет деятельность без регистрации в качестве плательщика НДС или не предоставляет правильные отчеты, это может привести к проверке со стороны налоговых органов и наказаниям.

- Другой значительный налоговый риск - это использование неправильной формы трудоустройства риэлтора. Если риэлтор объявляется самозанятым или фрилансером, но на самом деле работает под руководством риэлторской компании, это может быть рассмотрено как создание теневой занятости и привести к налоговым санкциям и штрафам.

- Также следует обратить внимание на риски, связанные с недекларированием доходов. Риэлторы могут пытаться скрыть полученные комиссионные или сделки от налоговых органов, но это может привести к уголовной ответственности и штрафам.

Важно понимать, что налоговые риски при неправильном оформлении деятельности риэлтора являются серьезными и сопровождаются юридическими последствиями. Рекомендуется консультироваться с налоговыми экспертами или юристами, чтобы обеспечить правильное и законное выполнение налоговых обязательств.

Проблемы в сфере налогообложения при неправильном оформлении трудовых отношений с агентами по недвижимости

Договор между риэлтором и агентством по недвижимости имеет важное значение для установления правильных рабочих отношений и обеспечения соблюдения налоговых требований. Но нередко возникают ситуации, когда эти отношения устанавливаются неправильно или пренебрегается уплатой налогов, что может привести к серьезным правовым последствиям.

- Недекларированный доход: одной из основных проблем, с которыми сталкиваются агенты по недвижимости и их работодатели - это недекларирование доходов от комиссионного вознаграждения или продажи недвижимости. Нарушение обязанностей по уплате налогов может привести к административным штрафам и даже к уголовной ответственности.

- Скрытые формы трудоустройства: многие агенты по недвижимости находятся в статусе самозанятых. Однако, если при трудоустройстве сотрудник был официально записан как самозанятый, но по факту имеет все признаки трудовых отношений, может возникнуть проблема по классификации налогообложения, а также по уплате социальных отчислений. В таких случаях налоговые органы могут признать такую ситуацию уклонением от уплаты налогов.

- Фиктивное оформление отношений: некоторые агенты по недвижимости и работодатели, стремясь избежать уплаты налогов, могут оформить трудовые отношения либо неполностью, либо с применением схем, направленных на сокрытие реального размера заработной платы. Это может быть обусловлено как желанием снизить налоговую нагрузку, так и искушением работников получать доход вне официального учета.

- Нарушение правил учета: правильное учетное обслуживание - важный аспект для правильной налоговой отчетности. Неправильное ведение учета фактических доходов и расходов может повлечь за собой неразбериху при подготовке налоговых деклараций и стать поводом для проверки со стороны налоговых органов.

Для избежания налоговых проблем при оформлении рабочих отношений с агентами по недвижимости, необходимо строго соблюдать законодательство и правила налогообложения. Каждая сторона должна быть осведомлена о своих правах и обязанностях, а также иметь ясное представление о том, какие налоги подлежат уплате и каким образом необходимо вести учет налоговых обязательств.

Экономическая выгодность ненадлежащего законодательного оформления профессионалов недвижимости

Многие лица, занимающиеся сферой недвижимости, могут быть склонны искать пути минимизации налоговых платежей и бухгалтерской отчетности в целях повышения своей экономической выгодности. Это может включать неправомерные методы трудоустройства риэлторов. Хотя данная практика может оказывать короткосрочные эффекты, она также может иметь негативное влияние на общее состояние экономики, этические нормы и надежность взаимоотношений с клиентами и партнерами.

Привлекательность нелегального оформления риэлторов для работодателей может заключаться в возможности сокращения затрат на социальные отчисления, минимизации обязательств по налогам и упрощения бухгалтерии. Возможность сэкономить на этих расходах может сильно привлекать работодателей, однако такие практики носят незаконный характер и могут иметь серьезные последствия.

Подмена рабочего статуса через использование фиктивного трудоустройства может быть привлекательна для работодателей, однако это может противодействовать устоявшимся экономическим нормам и правилам, установленным в целях обеспечения социального благополучия сотрудников и всего общества. Отсутствие прозрачности и честности в отношении занятости риэлторов может негативно сказываться на доверии клиентов и партнеров, что в конечном итоге может подорвать репутацию и долгосрочную устойчивость бизнеса.

Сокрытие доходов и уклонение от уплаты налогов также может представлять собой нелегальные схемы и попытки минимизации налоговой нагрузки. Возможность сокрытия доходов может показаться выгодной в краткосрочной перспективе, но на деле это не только нарушает законодательство, но и может привести к серьезным штрафам и уголовной ответственности. Кроме того, такая практика создает несправедливую конкуренцию для честных и законопослушных бизнесов, что в конечном итоге может негативно сказаться на всей экономике.

Анализ экономических выгод и потерь при использовании несанкционированного труда агентов по недвижимости с уклоном от налогообложения

В данном разделе проведем анализ экономических последствий применения несанкционированного труда агентов по недвижимости, которые уклоняются от уплаты налогов. Мы рассмотрим как потенциальную экономическую выгоду для работодателей, так и возможные потери для государства и общества.

Несанкционированный труд агентов по недвижимости, в данном контексте, относится к работе, которая производится без официального оформления и обхода налоговых обязательств. Эти агенты могут работать на индивидуальной основе или в составе фирм, однако не декларируют свой доход и не уплачивают налоги на полученные за свою работу вознаграждения.

Основная экономическая выгода для работодателей, которые применяют несанкционированный труд агентов по недвижимости, заключается в снижении затрат на платежи в бюджет государства. Они не несут расходов на социальные отчисления и налоги, что способствует увеличению прибыли компании. При этом, низкое вознаграждение за несанкционированную работу агентами также позволяет работодателям удерживать более низкие цены на услуги по недвижимости.

Однако, использование несанкционированного труда агентов по недвижимости влечет за собой значительные потери для государства и общества. Прежде всего, это уклонение от налогов, что снижает объемы поступлений в бюджет и создает неравенство в доступе к общественным благам и услугам. Кроме того, такая практика искажает статистику по уровню занятости и ведет к потере доверия к системе налогообложения. Несанкционированный труд также не предоставляет работникам социальные гарантии и защиту, что может привести к их финансовой нестабильности и зависимости от работодателей.

В целом, использование несанкционированного труда агентами по недвижимости без уплаты налогов сопряжено с некоторыми экономическими выгодами для работодателей, но имеет серьезные потери для государства и общества в целом. Поэтому, принятие мер по регулированию и контролю этого явления является важным шагом для обеспечения эффективности налогообложения и справедливости в сфере трудовых отношений агентов по недвижимости.

Вопрос-ответ

Можно ли оформить риэлтора на работу без уплаты налогов?

Нет, нельзя официально оформить риэлтора на работу без уплаты налогов. Каждый работник обязан уплачивать налоги в соответствии с законодательством своей страны.

Существуют ли способы заработать на риэлторской деятельности, не уплачивая налоги?

Нет, все заработанные деньги от риэлторской деятельности должны быть декларированы и облагаться налогами в соответствии с законодательством. Попытка уклониться от уплаты налогов может привести к серьезным юридическим последствиям.

Какие налоги должен уплачивать риэлтор?

Риэлтор обязан уплачивать различные налоги, включая налог на доходы физических лиц (НДФЛ) с полученных комиссионных, а также взносы на социальное страхование и другие обязательные платежи, установленные законодательством.

Как оформить риэлтора на работу, чтобы уплачивать минимальные налоги?

Оформление риэлтора на работу должно происходить в соответствии с требованиями законодательства. Для уменьшения налоговых обязательств, риэлтор может воспользоваться различными налоговыми льготами и вычетами, предоставляемыми для предпринимателей в данной сфере.