Каждый из нас, вероятно, сталкивался с ситуацией, когда некорректная информация в бюро кредитных историй оказывается причиной отказа в получении кредита или иным образом наносит ущерб нашим финансовым возможностям. Удаление таких записей может стать решающим шагом на пути к финансовой свободе и уверенности в будущем.

В современном мире, где цифровые следы становятся все более значимыми, поддерживать актуальность и точность информации о нашей кредитной истории - важнейший аспект нашей финансовой безопасности. Однако, не всегда записи, которые попадают в бюро кредитных историй, соответствуют действительности или являются справедливыми. В таких случаях, необходимо принять меры для удаления некорректных данных и восстановления доброго имени в финансовом мире.

Для того чтобы удалить недостоверные записи из бюро кредитных историй, важно понимать процесс и проведение всей процедуры. Это позволит вам быть уверенными, что вы делаете все правильно и максимально эффективно. В этой статье мы рассмотрим основные способы истечения некорректной информации из бюро кредитных историй, а также поделимся полезными советами, которые помогут вам в этом нелегком деле.

Значимость и функции кредитных бюро: основные аспекты понятия

Кредитные бюро выполняют несколько основных функций:

- Сбор данных о финансовых операциях и задолженностях физических и юридических лиц в различных финансовых учреждениях и организациях.

- Обработка информации и подготовка кредитных отчетов, которые содержат подробную информацию о кредитной истории каждого заемщика.

- Предоставление отчетов потенциальным кредиторам, страховым компаниям и другим заинтересованным сторонам, которые хотят оценить риск связанный с предоставлением кредита данному заемщику или клиенту.

- Процессинг кредитной информации для анализа, оценки кредитоспособности и предоставления надежной инфраструктуры для банковских и финансовых операций.

Таким образом, кредитные бюро играют роль посредников, связывающих финансовые учреждения и клиентов, и обеспечивают эффективность и прозрачность процедур предоставления кредитов, займов и других финансовых услуг. Они помогают банкам и другим кредиторам минимизировать риски и принимать обоснованные решения на основе анализа реальных данных и прогнозов.

Введение в основные аспекты организации кредитной истории

Этот раздел представляет первичную информацию, необходимую для понимания основных аспектов работы с бюро кредитных историй. Здесь мы рассмотрим важные понятия и процессы, связанные с организацией и управлением информации о финансовых и кредитных активностях индивидуальных лиц.

В частности, речь пойдет о специализированных структурах, известных как бюро кредитных историй, которые играют особую роль в сборе и хранении данных об этой активности. Они предоставляют механизмы для сбора и обработки информации о заемщиках и их платежной дисциплине, а также предоставляют отчеты и оценки, которые используются кредитными организациями для принятия решений о предоставлении займов и кредитов.

Понимание роли и функций бюро кредитных историй важно для тех, кто хочет осуществить контроль и управление своим кредитным профилем. В этом разделе мы рассмотрим принципы работы, причины сбора информации и способы внесения изменений в записи кредитной истории. Также будут рассмотрены права и обязанности заемщика в контексте использования и обработки информации бюро кредитных историй.

- Общие принципы работы бюро кредитных историй

- Процесс сбора информации и формирования кредитного профиля

- Роль бюро кредитных историй в принятии решений о кредитовании

- Какие данные обычно содержит кредитная история

- Как проверить свою кредитную историю

- Какие изменения можно внести в записи кредитной истории

- Права и обязанности заемщика в отношении бюро кредитных историй

Понимание и осознание работы и организации бюро кредитных историй являются важными инструментами для эффективного управления своим кредитным профилем и защиты своих прав в контексте кредитных операций.

Роль бюро кредитной истории в процессе кредитования

- Кредитный скоринг: решения, основанные на информации, полученной от бюро кредитных историй, помогают кредиторам оценить кредитный рейтинг заемщика и предсказать его платежеспособность.

- Идентификация заемщика: данные, которые содержатся в бюро кредитной истории, позволяют кредиторам достоверно установить личность заявителя и убедиться в его солидности

- Предотвращение мошенничества: информация из бюро кредитной истории помогает выявить потенциальных злоумышленников и снизить риски финансовых потерь, связанных с мошенническими действиями.

- Принятие решений: основываясь на данных, полученных из бюро кредитных историй, кредиторы могут принимать обоснованные решения о предоставлении кредита, устанавливая условия, процентные ставки и сумму займа, а также сроки его погашения.

Таким образом, бюро кредитной истории является неотъемлемой частью процесса кредитования и играет важную роль в принятии решений о предоставлении кредита. Знание о содержащейся в нем информации позволяет кредиторам оценивать риски, связанные с кредитованием, и принимать обоснованные и выгодные для всех сторон решения.

Как узнать о собственной финансовой истории?

Этот раздел посвящен получению понимания о состоянии вашей финансовой истории. Здесь мы расскажем о методах и доступных способах узнать информацию о вашем финансовом прошлом. Вы сможете получить детальные сведения о своих финансовых обязательствах, активных и закрытых кредитах, истории платежей и других важных аспектах, которые могут повлиять на вашу финансовую репутацию. Узнать о своей финансовой истории позволит вам принимать осознанные решения и планировать свои финансы в будущем.

Как получить отчет о своей кредитной истории

В данном разделе мы рассмотрим порядок и способы получения отчета о вашей кредитной истории, который содержит информацию о вашем финансовом прошлом и может оказать влияние на вашу кредитоспособность при планировании будущих финансовых операций.

Для получения кредитного отчета вы можете воспользоваться несколькими доступными и удобными способами. Один из них – обратиться к специализированным бюро кредитных историй, которые собирают, хранят и предоставляют информацию о вашей кредитной истории. При этом необходимо учитывать, что каждое бюро может иметь свои собственные особенности и требования в отношении процедуры получения отчета.

Другой способ получения кредитного отчета – обратиться напрямую к кредитной организации, с которой у вас есть или была финансовая связь. Многие банки и другие финансовые учреждения предоставляют своим клиентам возможность получить отчет о своей кредитной истории через их официальные интернет-ресурсы или путем обращения в отделение банка.

- Ознакомьтесь с правилами и требованиями выбранного вами бюро кредитных историй или кредитной организации по получению отчета о кредитной истории.

- Определите наиболее удобный для вас способ получения отчета: через интернет-ресурс, путем отправки заявки по почте или личного посещения отделения банка.

- Заполните необходимую информацию в заявке на получение отчета, предоставьте требуемые документы (если таковые необходимы) и уточните сроки и стоимость предоставления отчета.

- Дождитесь получения отчета о своей кредитной истории и ознакомьтесь с предоставленной информацией.

Важно помнить, что регулярное получение и анализ отчета о своей кредитной истории позволит вам контролировать и улучшать свою финансовую репутацию и решать возникающие финансовые вопросы более осознанно и ответственно.

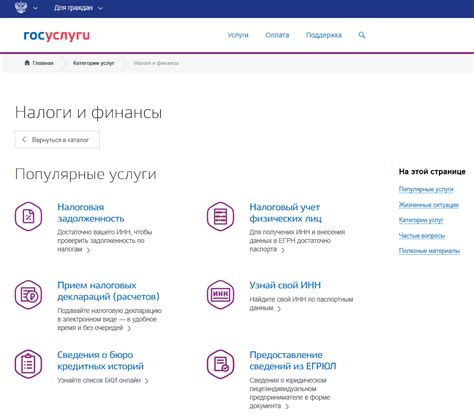

Онлайн-сервисы для анализа финансовой истории

В современном мире все больше людей осознают важность контроля своей финансовой истории и регулярно проверяют ее состояние. Для удобства пользователей существуют разнообразные онлайн-сервисы, предоставляющие возможность быстро и надежно оценить свою кредитную историю. Использование таких сервисов позволяет легко отслеживать изменения, выявлять ошибки и принимать необходимые меры для улучшения финансового положения.

Онлайн-сервисы для проверки финансовой истории предоставляют пользователям информацию о состоянии их кредитных отчетов, включая данные о процентах по кредитам, задолженностях, истории выплат и других финансовых показателях. Эти сервисы работают независимо от бюро кредитных историй и обеспечивают полную конфиденциальность данных пользователей.

Пользователи могут воспользоваться онлайн-сервисами для получения сводных отчетов о своей кредитной истории, а также для мониторинга изменений и имеющихся задолженностей. Большинство сервисов предоставляют пользователю возможность установить оповещения о любых изменениях в кредитной истории, что позволяет быть в курсе своей финансовой ситуации в режиме реального времени. Кроме того, некоторые онлайн-сервисы предлагают сравнение предложений кредитных организаций, помогая пользователям выбрать наиболее выгодные условия для своих финансовых потребностей.

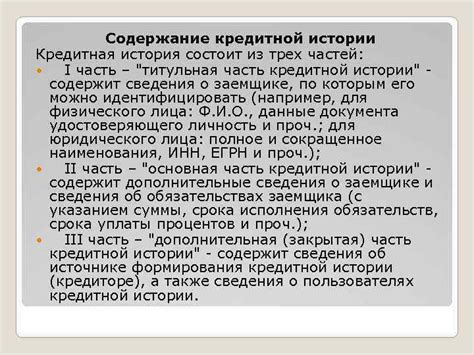

Содержание зафиксированное в кредитной истории

Для понимания процесса удаления данных из кредитной истории, необходимо иметь представление о том, какая информация может быть записана в этом документе. В собирательной сущности, кредитная история представляет собой некий отчет о платежеспособности конкретного человека или организации, содержащий данные о кредитных операциях, статусе задолженности, наличии просрочек и других важных показателях.

Кредитная история может включать следующую информацию:

- Персональные данные: В кредитной истории могут содержаться данные, связанные с вашей личностью, такие как ФИО, адрес проживания и дата рождения.

- История кредитных операций: Этот раздел содержит информацию о всех ваших кредитных сделках, включая детали об оформленных кредитах, сроках и условиях выплат, а также сведения о платежах и просрочках.

- Данные о задолженности: Здесь содержится информация о любых текущих задолженностях перед банками, финансовыми организациями или другими кредиторами, а также о статусе вашего погашения долгов.

- Информация о коллекторах: Если вашу задолженность передали коллекторскому агентству, кредитная история может содержать данные об этом, включая имя и контактную информацию коллектора.

- Другая субъективная информация: Кроме основных данных, в кредитную историю может быть включена дополнительная информация, такая как замечания о финансовом поведении или рекомендации отных вузов.

Понимание того, какая информация может быть записана в вашей кредитной истории, является важным шагом для понимания, как удалить или изменить эти данные в случае необходимости. Даже если процесс удаления информации является сложным и требует некоторых усилий, осознание того, что именно можно удалить или изменить, поможет вам принять информированные решения и взять контроль над вашей кредитной историей.

Содержание кредитной истории: какая информация может быть включена

Информация, содержащаяся в кредитной истории, может включать:

- Данные о займах и кредитных картах

- Историю платежей и задолженностей

- Запросы о предоставлении кредита или услуг финансового характера

- Сведения о судебных решениях по финансовым делам

- Информацию о банкротстве или процедуре урегулирования задолженностей

- Сведения о залогах, поручительствах и других финансовых обязательствах

Такая разносторонняя информация позволяет судить о финансовой ответственности и платежеспособности клиента, а также предотвращает злоупотребление кредитными средствами.

Значение различных типов данных в отчетах кредитных бюро

Отчеты кредитных бюро содержат разнообразную информацию о финансовой и кредитной истории заемщиков. Различные типы данных в отчетах играют важную роль в оценке кредитоспособности и рисков заемщика.

Одной из важных категорий данных является информация о платежной дисциплине заемщика. Эта информация отражает своевременность и надежность погашения кредитных обязательств. В отчетах кредитных бюро указывается история и задержки по платежам, суммы просроченных платежей, а также общие сведения о количестве задолженностей.

Кроме того, в отчетах содержится информация о кредитных ограничениях и просроченных платежах. Здесь указывается количество и тип кредитных продуктов, которые были погашены с опозданием или не были погашены вовсе. Данные этой категории могут сигнализировать о проблемах заемщика с финансовой дисциплиной и степени надежности в погашении долгов.

Еще одной важной категорией данных является информация о текущих и закрытых кредитных счетах. Здесь указываются общие сведения о кредитных картах и кредитах заемщика, такие как лимиты кредита, остаток задолженности, история платежей и даты открытия и закрытия счетов. Эта информация позволяет оценить финансовую активность и платежеспособность заемщика.

| Тип данных | Значение |

|---|---|

| Платежная дисциплина | Информация о своевременности погашения кредитных обязательств и задержках в платежах. |

| Кредитные ограничения и просрочки | Информация о количестве и типе поздно погашенных или не погашенных кредитных продуктов. |

| Текущие и закрытые кредитные счета | Информация о кредитных картах и кредитах, включая информацию о лимитах, задолженности и истории платежей. |

Вопрос-ответ

Как удалить информацию из бюро кредитных историй?

Для удаления информации из бюро кредитных историй необходимо следовать определенным шагам. Во-первых, свяжитесь с бюро кредитных историй и запросите копию своей кредитной истории. Затем тщательно изучите эту информацию и убедитесь, что нет некорректных или устаревших записей. Если вы обнаружили ошибки, напишите письмо в бюро с просьбой исправить их. Ваше письмо должно содержать доказательства, подтверждающие неверность информации. Бюро кредитных историй должно рассмотреть вашу жалобу в течение 30 дней. Если бюро кредитных историй подтвердит неверность информации, они будут обязаны удалить ее из вашей кредитной истории.

Какие типы информации можно удалить из бюро кредитных историй?

Из бюро кредитных историй можно удалить различные типы информации, если они являются некорректными или устаревшими. Например, если у вас есть запись о просроченном платеже, который вы своевременно оплатили, вы можете запросить его удаление. Кроме того, неправильно отраженные задержки по платежам, несанкционированные кредиты или устаревшие информация о банкротстве также могут быть удалены из вашей кредитной истории.

Как долго занимает процесс удаления информации из бюро кредитных историй?

Процесс удаления информации из бюро кредитных историй может занять от нескольких недель до нескольких месяцев. После того, как вы отправили письменное заявление в бюро кредитных историй, они обязаны рассмотреть вашу жалобу в течение 30 дней. Однако, если вам потребуется дополнительная информация или подтверждение, процесс может затянуться. В целом, рекомендуется следить за статусом своей жалобы и регулярно общаться с бюро кредитных историй, чтобы быть в курсе происходящего.

Как удалить негативную информацию из бюро кредитных историй?

Для удаления негативной информации из бюро кредитных историй необходимо следовать определенным шагам. Во-первых, ознакомьтесь со своей кредитной историей, чтобы выяснить, какая информация отрицательно влияет на вашу репутацию. Затем, убедитесь, что эта информация является достоверной. Обратитесь к бюро кредитных историй, где вы можете получить копию своей кредитной отчетности и проверить все данные. Если у вас есть основания для того, чтобы считать, что информация неверная или неактуальная, вам следует подать официальное заявление с просьбой об удалении указанной информации. Вы должны предоставить достаточные доказательства и аргументы в поддержку вашего запроса.

Как долго может занять процесс удаления информации из бюро кредитных историй?

Процесс удаления информации из бюро кредитных историй может занять разное время в зависимости от сложности ситуации. В некоторых случаях, если необходимо всего лишь исправить ошибку в данных, сроки могут быть достаточно короткими – от нескольких дней до пары недель. Однако, в более сложных ситуациях, когда требуется удаление негативной информации, сроки могут затянуться. Бюро кредитных историй должно провести расследование и проверить все обоснования вашего запроса, что может занять до 30 или 45 дней. В некоторых случаях может потребоваться дольше. Поэтому, если вы хотите удалить информацию из своей кредитной истории, рекомендуется начать процесс заранее и быть готовым к возможным задержкам.

Как удалить информацию из бюро кредитных историй?

Для удаления информации из бюро кредитных историй необходимо следовать определенной процедуре. Во-первых, получите свою кредитную историю у всех бюро, с которыми вы работали или которые имеют информацию о вас. Во-вторых, внимательно изучите отчеты и выявите любые некорректные или устаревшие данные. В-третьих, отправьте письменное заявление в каждое бюро, в котором подробно объясните причину удаления информации. В-четвертых, приложите все доказательства, подтверждающие ваше утверждение, например, письма, контракты и прочее. На этапе рассмотрения вашей жалобы, бюро ведет расследование, и в случае подтверждения некорректности данных, они будут удалены из вашей кредитной истории.