Существует специальный налог, предназначенный для индивидуальных предпринимателей, который отличается от обычной налоговой системы.

Этот налог, часто называемый ПСН, является уникальным и упрощенным способом оплаты налогов, предназначенным для физических лиц, занимающихся предпринимательской деятельностью.

Главная цель ПСН - упрощение процесса уплаты налогов для индивидуальных предпринимателей, сокращение бюрократии и облегчение финансового бремени для этой категории предпринимателей.

Важность осознания основных аспектов платежей по упрощенной системе налогообложения и налоговых обязанностей для индивидуальных предпринимателей

Практика бизнеса требует от индивидуальных предпринимателей обладания надежной базой знаний о налогово-правовых вопросах, чтобы успешно управлять своей организацией в сложных экономических условиях. В ситуации, когда речь заходит о получении преимуществ путем попадания в упрощенную систему налогообложения, основы платежей надо уяснить с самого начала.

- Одним из ключевых моментов налогообложения для индивидуальных предпринимателей является система налогообложения прибыли и дохода. Предприниматели могут воспользоваться упрощенной системой налогообложения (УСН или ПСН), исключающей ряд налоговых обязательств и предоставляющей определенные преимущества.

- Изначально важно понимать, что УСН это неотъемлемая часть платежей в сфере бизнеса, которая позволяет определенным категориям предпринимателей снизить налоговое бремя. В пределах данной системы, малые предприятия и ИП освобождаются от ряда платежей, однако возникают и свои особенности и обязанности.

- Вторым ключевым моментом является налоговая база и ставки, которые применяются к доходам и варьируются в зависимости от местоположения и характера деятельности ИП. Это важно учитывать для соблюдения налогового законодательства и правильного планирования финансовых потоков.

- Следующий важный аспект - учет и отчетность, обязанности, которые должны выполнять ИП по УСН. В рамках этих обязанностей важно вести учет своей деятельности и правильно предоставлять отчетность перед налоговыми органами. Несоблюдение данных обязанностей может повлечь за собой серьезные последствия для предпринимателя.

Понимая основы платежей и налоговых обязанностей для индивидуальных предпринимателей, можно более осознано и эффективно управлять своим бизнесом. Важно не только овладеть синонимами в данной области, но и сформировать подробное представление о преимуществах, обязанностях и возможных рисках, связанных с применением упрощенной системы налогообложения. Это позволит правильно принимать решения в сфере налогообложения, минимизируя потенциальные проблемы и максимизируя финансовые выгоды для вашего бизнеса.

Основные обязанности индивидуальных предпринимателей в отношении патентной системы налогообложения

Взять ответственность

Индивидуальные предприниматели, выбравшие патентную систему налогообложения, должны нести определенные обязанности перед государством и обществом. Их действия и решения имеют прямое влияние на экономику и стабильность страны, поэтому все ИП, работающие по данной системе, должны осознавать свою ответственность за соблюдение правил и обязанностей.

Учет и отчетность

Одной из основных обязанностей индивидуального предпринимателя, который выбрал Патентную систему налогообложения, является поддержание полной и точной учетной отчетности. ИП должны своевременно и правильно записывать все операции, связанные с их деятельностью, подтверждать их документально и представлять отчеты в налоговые органы по требованию.

Патент и его правильное использование

ИП, действующие по Патентной системе налогообложения, обязаны приобрести и использовать патент на осуществление своей деятельности. Несоблюдение этого требования может повлечь за собой административные или даже уголовные последствия. Поэтому индивидуальные предприниматели должны всегда иметь действующий патент и периодически его продлевать.

Соблюдение лимитов и ограничений

Патентная система налогообложения предусматривает определенные лимиты и ограничения по объему и характеру деятельности ИП. Они должны тщательно изучить свои права и ограничения, чтобы не превышать установленные границы. Нарушение данных лимитов может привести к штрафам и дополнительным обязанностям перед налоговыми органами.

Цивилизованное ведение бизнеса

ИП в отношении Патентной системы налогообложения должны придерживаться принципов цивилизованного предпринимательства. Это означает, что они обязаны соблюдать все нормативные требования, включая возможное получение разрешений и лицензий, а также совместимость своей деятельности с другими видами бизнеса. Исполнение этой обязанности способствует развитию честной конкуренции и соблюдению равных прав всех участников рынка.

Социальные обязанности

Индивидуальный предприниматель, работающий по Патентной системе налогообложения, также несет социальные обязанности перед обществом. Это может включать уплату налогов на доходы работников, регулярное обновление и поддержание трудовых отношений в соответствии с законодательством, а также поддержку и развитие местного сообщества.

Как избежать негативных последствий при применении упрощенной системы налогообложения для индивидуальных предпринимателей

1. Внимательно изучите законы и требования, касающиеся применения УСН для ИП. При этом особое внимание обратите на синонимические понятия, чтобы избежать нарушений и неправильного истолкования правил.

2. Обратитесь к профессиональному консультанту по налогообложению. Он поможет вам разобраться в сложностях и даст реальные советы, согласованные с последними изменениями в законодательстве.

3. Внимательно фиксируйте все доходы и расходы. Это поможет вам подтвердить свою финансовую деятельность и избежать вопросов со стороны налоговых органов.

4. Тщательно заполняйте налоговую декларацию и предоставляйте все необходимые документы в срок. Ошибки в декларации могут привести к штрафам и дополнительным проверкам со стороны налоговой службы.

- Проверяйте правильность заполнения всех разделов декларации.

- Удостоверьтесь, что все цифры и суммы указаны без ошибок.

- Сохраняйте копии документов, связанных с доходами и расходами, в течение нескольких лет, на случай возможных проверок со стороны налоговых органов.

5. Будьте готовы к проверкам. Налоговая служба имеет право проверить вашу деятельность в любое время. Подготовьтесь к проверке заранее, имея аккуратную бухгалтерию и все необходимые документы.

6. Не забывайте про налоговые льготы и возможности снижения налогообложения. Изучите все доступные налоговые вычеты и льготы, которые могут быть применены к вашей деятельности. Таким образом, вы сможете облегчить свою налоговую нагрузку и избежать лишних расходов.

Помните, что соблюдение правил налогообложения - залог успешного ведения бизнеса. Будьте внимательны и вовремя выполняйте все свои налоговые обязательства.

Вопрос-ответ

Кто обязан платить налог ПСН?

Налог ПСН (патентная система налогообложения) предназначен для индивидуальных предпринимателей, которые занимаются определенными видами деятельности - такие как розничная торговля, общественное питание, предоставление услуг в сфере бытового обслуживания. В этом случае ИП имеют право вместо уплаты обычных налоговых платежей воспользоваться упрощенной системой и вместо этого налоговая база определяется через купленные патенты.

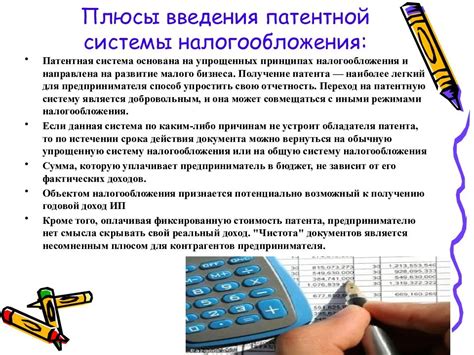

Какими преимуществами обладает система налогообложения ПСН?

Система налогообложения ПСН предоставляет ряд преимуществ для индивидуальных предпринимателей. Во-первых, упрощенная система рассчитана на предпринимателей, ведущих небольшую предпринимательскую деятельность, и позволяет снизить налоговую нагрузку. Во-вторых, у ИП, работающих по системе ПСН, отсутствует необходимость ведения детального учета расходов и доходов.

Как определить стоимость патента для системы налогообложения ПСН?

Стоимость патента для ПСН зависит от региона и вида деятельности, которую ведет индивидуальный предприниматель. В каждом регионе России установлены свои тарифы на патенты. Для определения стоимости патента необходимо обратиться в налоговый орган вашего региона или воспользоваться онлайн-калькулятором, предоставленным Федеральной налоговой службой России.